"טרמיטים יש רק באפריקה" באמת? - חשבתם שאין בארץ טרמיטים? כדאי שתתעדכנו

מבוסס על הספר פרי עטי ירידת ערך למקרקעין מנזקים, מפגעים, מומים, מטרדים וליקויים, כולל ירידת ערך פסיכולוגית. - חיים אטקין, שמאי מקרקעין, מומחה לירידת ערך נכסים.

השפעת טרמיטים בנכסי מקרקעין - ירידת ערך, זיהוי ודרכי ההתמודדות

מבוא

טרמיטים – אלו יצורים קטנים אך הרסניים שיכולים לגרום לנזקים משמעותיים בנכסי מקרקעין. בישראל, נוכחותם של טרמיטים בנכס עלולה להוביל לירידה משמעותית בערכו, עלויות תיקון גבוהות, ולבעיות בריאותיות ובטיחותיות. מאמר זה יעסוק בהשפעת הטרמיטים על נכסי מקרקעין, כיצד לזהות סימני נגיעות, מה ההשלכות הכלכליות, ומה ניתן לעשות כדי להתמודד עם הבעיה.

ההשפעה הכלכלית של טרמיטים על נכסי מקרקעין

ירידת ערך הנכס

מחקרים מראים כי נוכחות טרמיטים או היסטוריה של נגיעות בטרמיטים עלולה להוריד את ערך הנכס ב-10% עד 25%, תלוי בחומרת הנגיעות והנזק שנגרם. במקרים קיצוניים, כאשר המבנה ספג נזק מבני משמעותי, ירידת הערך יכולה להגיע אף ל-40%.בישראל, במיוחד באזורים חמים ולחים כמו מישור החוף והשפלה, הבעיה נפוצה יותר ויכולה להשפיע משמעותית על שוק הנדל"ן המקומי. נכס שידוע כי סבל מנגיעות טרמיטים בעבר יכול להישאר עם "תווית" שלילית בשוק, אפילו לאחר טיפול מקיף.

עלויות טיפול והתמודדות

הטיפול בנגיעות טרמיטים בישראל יכול לעלות אלפי שקלים, כתלות בגודל הנכס וחומרת הנגיעות:

- טיפול בסיסי: 2,000-5,000 ₪

- טיפול מקיף בנכס בינוני: 5,000-15,000 ₪

- טיפול ושיקום נזקים מבניים: 20,000-100,000 ₪ ויותר

לעלויות אלה יש להוסיף את עלות תיקון הנזקים שכבר נגרמו, אשר עשויה להיות משמעותית אם המבנה סבל מפגיעה מבנית.

סוגיות משפטיות וביטוחיות

ברוב המקרים, פוליסות ביטוח דירה סטנדרטיות בישראל אינן מכסות נזקי טרמיטים, מכיוון שאלה נחשבים ל"תחזוקה שוטפת" ולא אירוע פתאומי. רכישת כיסוי ביטוחי ייעודי לטרמיטים אפשרית, אך בעלות נוספת.מבחינה משפטית, מוכר נכס בישראל מחויב לגלות לקונים על נגיעות טרמיטים ידועה. הסתרת מידע זה עלולה להוביל לתביעות משפטיות ולביטול עסקאות.

זיהוי נגיעות טרמיטים בנכס

סימנים חיצוניים

אלו הסימנים העיקריים שיכולים להעיד על נוכחות טרמיטים:

- מנהרות בוץ: טרמיטים תת-קרקעיים בונים מנהרות בוץ על קירות חיצוניים, יסודות או עמודים. אלו נראים כמו "צינורות" דקים בצבע חום-אדמדם.

- עץ נפוח או מעוות: עץ שנראה נפוח, מעוות או מתקלף עשוי להעיד על פעילות טרמיטים.

- צליל חלול: כאשר מקישים על עץ שנפגע מטרמיטים, הוא משמיע צליל חלול בשל החללים הפנימיים שנוצרו.

- כנפיים מושלות: בעונת הרבייה, טרמיטים מעופפים משילים את כנפיהם. מציאת כנפיים קטנות (4-9 מ"מ) היא סימן מובהק.

- אבקת עץ: טרמיטים יבשי-עץ מותירים אחריהם אבקת עץ דקה הנראית כמו אבקת נסורת או חול עדין.

אזורים מועדים לנגיעות בישראל

בישראל, אזורים מסוימים מועדים יותר לנגיעות טרמיטים:

- מישור החוף והשפלה: האקלים החם והלח מייצר תנאים אידיאליים לטרמיטים.

- יישובים ותיקים: בתים עם מרכיבי עץ ישנים, במיוחד אלו שנבנו לפני שנות ה-80.

- אזורים סמוכים לשטחים טבעיים: קרבה ליערות, פארקים או שטחים פתוחים מגדילה את הסיכון.

שיטות לזיהוי מקצועי

כאשר עולה חשד לנגיעות טרמיטים, מומלץ להזמין בדיקה מקצועית:

- סקר טרמיטים: בדיקה מקיפה על ידי מדביר מוסמך המתמחה בטרמיטים.

- שימוש במצלמות תרמיות: מאפשר לזהות פעילות טרמיטים מאחורי קירות וחללים סגורים.

- גלאי אלקטרוניים: מכשירים המזהים רעש ותנועה של טרמיטים בתוך המבנה.

- כלבי גישוש: כלבים מאומנים יכולים לזהות ריח של טרמיטים גם במקומות נסתרים.

- בדיקות מעבדה: בדיקת דגימות עץ חשודות יכולה לאשר נוכחות טרמיטים ולזהות את הסוג המדויק.

דרכי התמודדות וטיפול

אמצעי מניעה

מניעה היא הדרך היעילה והזולה ביותר להתמודד עם טרמיטים:

- בדיקות תקופתיות: בדיקה שנתית על ידי מדביר מוסמך (עלות: 300-800 ₪).

- הרחקת עץ מהקרקע: שמירה על מרחק של לפחות 45 ס"מ בין עץ לקרקע.

- ניקוז נאות: מניעת לחות ומים עומדים בקרבת המבנה.

- טיפול מקדים בעץ: שימוש בעץ מטופל בחומרים דוחי טרמיטים בבנייה חדשה.

- חסימות פיזיות: התקנת מחסומים מתכתיים או כימיים בזמן הבנייה.

שיטות טיפול בנגיעות קיימת

כאשר מתגלה נגיעות, יש מספר שיטות טיפול:

- טיפול כימי בקרקע: יצירת מחסום כימי סביב המבנה (עלות: 5,000-15,000 ₪).

- מערכות פיתיון: הצבת תחנות פיתיון המכילות חומרים שמעכבים את התפתחות הטרמיטים (עלות: 3,000-8,000 ₪).

- טיפול תרמי: חימום אזורים נגועים לטמפרטורות גבוהות (מעל 50°C) להשמדת הטרמיטים (עלות: 7,000-20,000 ₪).

- טיפול בגז: איטום המבנה והחדרת גז רעיל (משמש בעיקר לטרמיטים יבשי-עץ) (עלות: 10,000-30,000 ₪).

- החלפת חלקי עץ פגועים: הסרה והחלפה של אלמנטים שנפגעו (עלות משתנה לפי היקף הנזק).

חברות מומלצות בישראל לטיפול בטרמיטים

ישנן מספר חברות בישראל המתמחות בטיפול בטרמיטים, ביניהן:

- טבע הדברות

- אקו מהנדסים

- שחר הדברות

- אלעד הדברות

- סנפיר פתרונות הדברה

מומלץ לבחור חברה בעלת ניסיון ספציפי בטיפול בטרמיטים, רישיון תקף, וביטוח אחריות מקצועית. כמו כן, רצוי לבקש המלצות ולבדוק ביקורות לקוחות.

מה כדאי לבדוק לפני רכישת נכס?

לפני רכישת נכס, מומלץ לבצע את הבדיקות הבאות:

- בדיקת מהנדס: כדאי לשכור שירותי מהנדס בניין או מפקח נכסים עם התמחות בזיהוי נזקי טרמיטים.

- בדיקת היסטוריה: לבקש מהמוכר תיעוד על טיפולים קודמים נגד טרמיטים.

- בדיקה ויזואלית: לחפש סימנים של נגיעות כמו מנהרות בוץ, עץ פגום, וכנפיים מושלות.

- בדיקת מדביר מוסמך: במקרה של חשד, כדאי להזמין בדיקה מקצועית (עלות: 500-1,000 ₪).

- סעיף הגנה בחוזה: להכליל סעיף בחוזה הרכישה המאפשר ביטול העסקה או פיצוי במקרה של גילוי נגיעות לאחר הרכישה.

סיכום

טרמיטים מהווים איום משמעותי על נכסי מקרקעין בישראל. הם יכולים להוביל לנזקים מבניים חמורים, ירידה בערך הנכס, ועלויות תיקון גבוהות.זיהוי מוקדם, בדיקות תקופתיות, ונקיטת אמצעי מניעה הם המפתח להגנה על הנכס. במקרה של נגיעות, טיפול מקצועי ומהיר הוא קריטי למזעור הנזק ולשמירה על ערך הנכס.עבור משקיעי נדל"ן, בעלי נכסים, וקונים פוטנציאליים, הבנת הסיכונים הקשורים לטרמיטים והדרכים להתמודד איתם היא חלק בלתי נפרד מניהול נכסים אחראי ואסטרטגיית השקעה נבונה.

הערה: המידע המוצג במאמר זה הוא לצרכי מידע כללי בלבד ואינו מהווה תחליף לייעוץ מקצועי. מומלץ להתייעץ עם אנשי מקצוע מוסמכים לפני נקיטת פעולה כלשהי על סמך המידע המוצג.

השפעת טרמיטים בנכסי מקרקעין: ירידת ערך, זיהוי ודרכי התמודדות

השפעת טרמיטים על ערך הנכס

טרמיטים מהווים איום משמעותי על נכסי מקרקעין, בעיקר בשל הנזק המבני שהם גורמים לעץ ולחומרי תאית אחרים במבנים. פגיעת טרמיטים עלולה להוביל להיחלשות יסודות, קירות, רצפות ותקרות, ואף לקריסות מבניות במקרים חמורים. מעבר לעלות התיקון הגבוהה, נוכחות טרמיטים בנכס עלולה להביא לירידת ערך משמעותית של הנכס בשוק, עקב החשש של רוכשים פוטנציאליים מהוצאות עתידיות ומפגיעה בבטיחות המבנה57.בפסק דין שנדון בבית המשפט, הוערכה ירידת הערך של נכס שנפגע מטרמיטים בכ-15% משוויו, וזאת בהתאם להערכת שמאי מקרקעין6. ירידת ערך זו נובעת לא רק מהנזק הישיר, אלא גם מהשפעה על יכולת המכירה וההשכרה של הנכס, ומהחשש להישנות הבעיה בעתיד25.זיהוי טרמיטים בנכסהסימנים הבולטים להימצאות טרמיטים כוללים:

- תעלות חול דקות לאורך קירות, פנלים או רהיטים – אלו משמשות את הטרמיטים להגנה בזמן תנועה.

- סימני כרסום בעץ – קורות, רהיטים, משקופים או פרגולות.

- עץ שנשמע חלול בעת נקישה.

- כנפיים שנשרו ליד חלונות או דלתות, המעידות על טרמיטים מעופפים37.

הבעיה המרכזית היא שרוב הנזק מתרחש מתחת לפני השטח, ולעיתים מתגלה רק כאשר הנזק כבר משמעותי7.דרכי התמודדות ומניעה

- בדיקות שוטפות: מומלץ לבצע בדיקות תקופתיות, במיוחד בבתים ישנים או באזורים מועדים לפורענות.

- הדברה מקצועית: טיפול יעיל דורש קידוחים ברצפה ובקירות והחדרת חומרי הדברה ייעודיים לאזורים נגועים. לעיתים מבוצעת גם הדברה חיצונית מסביב לבית ליצירת חיץ מגן47.

- מניעה בבנייה חדשה: ניתן להתקין צנרת תת-רצפתית להזרמת חומרי הדברה מבעוד מועד, עוד בשלב הבנייה4.

- תחזוקה שוטפת: שמירה על יובש, תיקון נזילות ומניעת מגע ישיר בין עץ לאדמה מפחיתים את הסיכון להופעת טרמיטים.

סיכום

טרמיטים הם מזיק שמסוכן במיוחד לנכסי מקרקעין בשל הנזק המבני והפיננסי שהם גורמים. נוכחותם עלולה להביא לירידת ערך משמעותית של הנכס, לפגוע באפשרות למכור או להשכיר אותו, ולהוביל להוצאות תיקון גבוהות. זיהוי מוקדם, טיפול מקצועי ומניעה הם המפתח לשמירה על ערך הנכס ולהגנה על ההשקעה שלכם157.

🐜 טרמיטים בנכסי מקרקעין – איום נסתר, ירידת ערך מוחשית ודרכי פעולה

מבוא

טרמיטים – מזיקים קטנים שמכרסמים ערכים גדולים. בניגוד לנזקים גלויים, נזקי טרמיטים נוטים להתרחש מתחת לפני השטח, אך השלכותיהם כלכליות, בטיחותיות ואף משפטיות. בישראל, טרמיטים הם תופעה נפוצה, בעיקר באזורים חמים ולחים, ונוכחותם עלולה לגרום לפגיעה מהותית בערך שוק הנכס ולסכן את המבנה.

🔻 השפעה שמאית וכלכלית: ירידת ערך ממשית

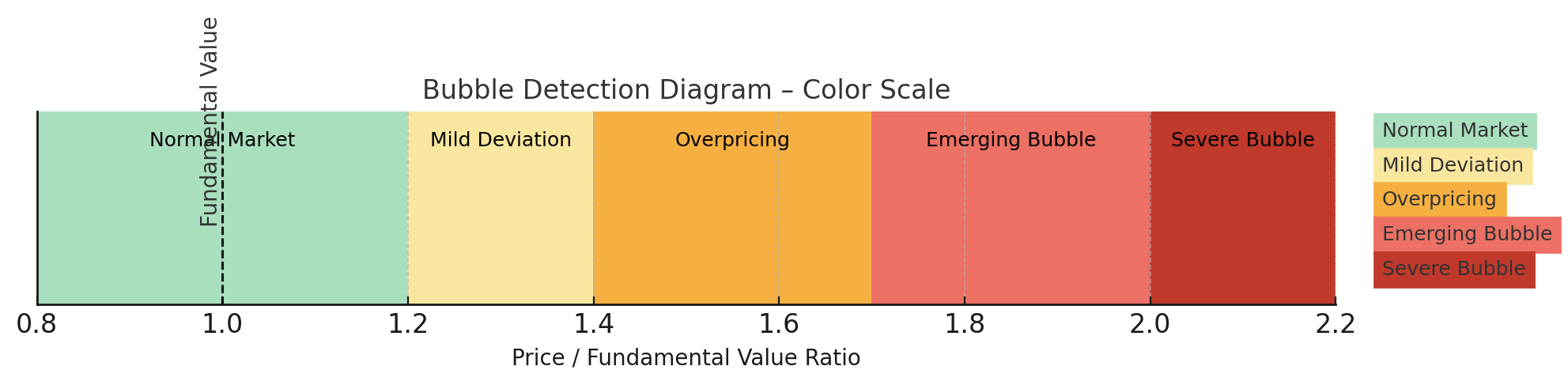

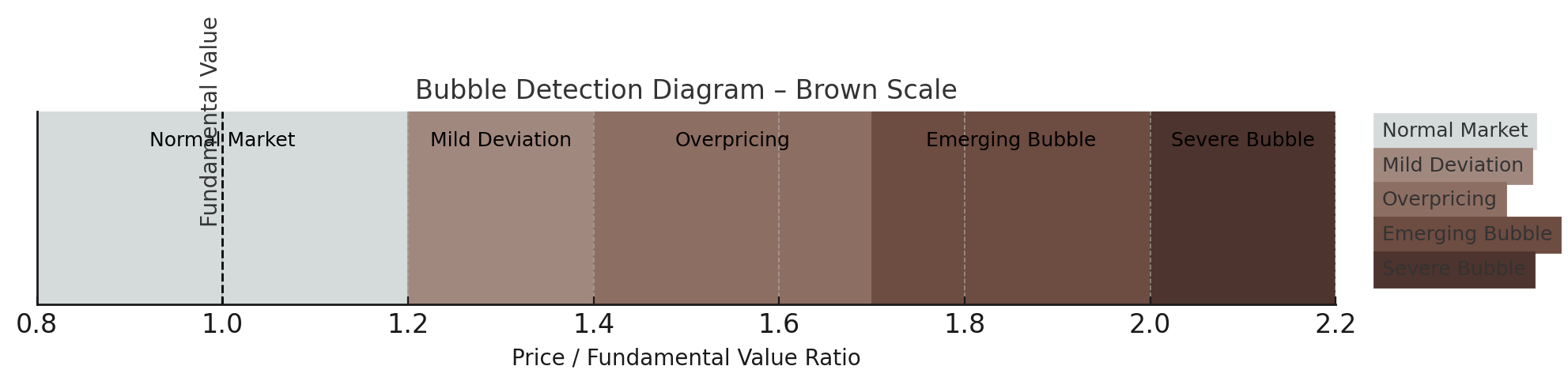

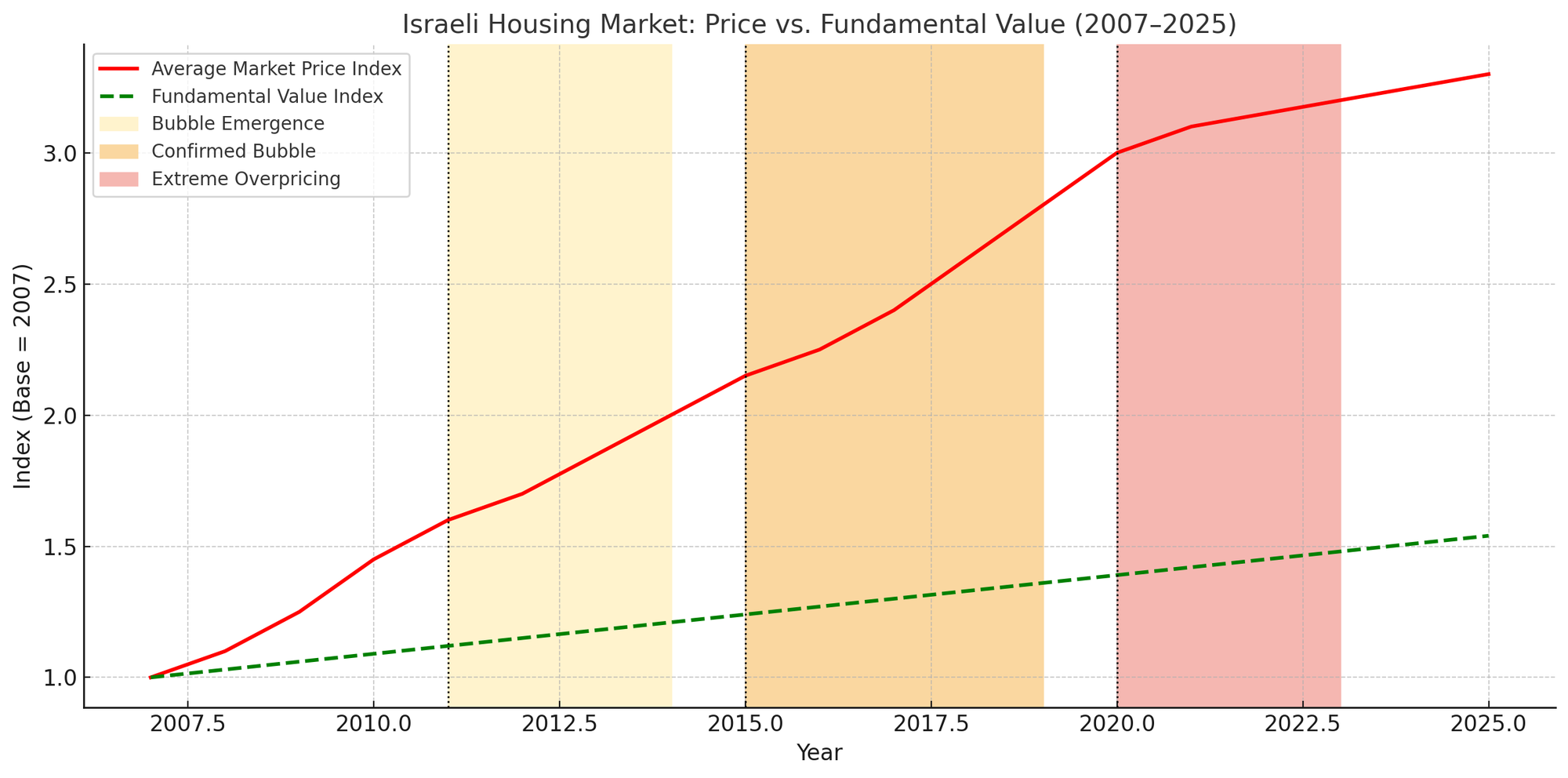

ירידת ערך לפי חומרת הנזק

על בסיס ניסיון שמאי ומחקרים בתחום, ניתן לקבוע את הפגיעה בשווי כדלקמן:

| דרגת נגיעות | ירידת ערך מוערכת | הערות שמאיות |

|---|

| נגיעות קלה (ללא נזק מבני) | 5%–10% | במידה ויש טיפול ותיעוד מתאים |

| נגיעות בינונית עם נזק לעץ משני | 10%–25% | פגיעה בתדמית הנכס גם לאחר טיפול |

| נגיעות חמורה (נזק מבני, עמודים, שלד עץ) | 25%–40% ואף יותר | סיכון ביטוחי, צורך בחיזוקים הנדסיים, ירידת ערך ארוכת טווח |

❗גם לאחר טיפול – נכס עם היסטוריית טרמיטים עשוי לשאת "כתם שוק" (Market stigma) שמוריד את מחירו בפועל, בדומה לנכסים שאירעה בהם הצפה, שריפה או נזק רעידת אדמה.

⚖️ אחריות, גילוי ותביעות – נקודות משפטיות

- חובת גילוי: מוכר חייב לפי דין לגלות כל נגיעות קיימת או עבר של נגיעות – בפרט אם ידוע לו על טיפולים או נזקים. הסתרה נחשבת להטעיה לפי חוק החוזים ועלולה להוביל לביטול העסקה או לתביעה.

- חוזה מכר: רצוי להוסיף סעיף מנגנון פיצוי מוסכם במקרה של גילוי נגיעות לאחר הרכישה.

- ביטוח: רוב פוליסות הדירה הסטנדרטיות אינן כוללות נזקי טרמיטים, ויש צורך לרכוש כיסוי ייעודי או "הרחבה לבעלי מקצוע".

🔍 איתור מוקדם: חובה מקצועית

מה לבדוק?

| סימן | תיאור | שכיחות בישראל |

|---|

| מנהרות בוץ | מסלולים חומים על קירות / יסודות | נפוץ באזורי קרקע טבעית |

| כנפיים מושלות | מאות כנפיים קטנות ליד פתחים | בעיקר באביב |

| צליל חלול | בעת הקשה על עץ | אינדיקציה לנזק סמוי |

| ריקבון / עיוות עץ | בפרגולות, דלתות, רהיטים צמודי קיר | שכיח במבני עץ ישנים |

| אבקת עץ דקה | סימן לטרמיטים יבשי-עץ | בעיקר באזור ההר ובפנים הארץ |

🛡️ מניעה וטיפול – איפה מתחילים?

א. צעדי מניעה

- בדיקות תקופתיות עם מדביר מומחה.

- שימוש בעץ מטופל בלבד בבנייה ושיפוץ.

- בידוד אלמנטים עץ מהקרקע – מינימום 45 ס"מ.

- ניקוז תקין – אין מים עומדים ליד היסודות.

- איטום סדקים וחריצים – ביסודות ובקירות.

ב. דרכי טיפול נפוצות (כולל אומדנים עדכניים)

| שיטה | טווח עלויות | הערות |

|---|

| טיפול כימי בקרקע | 5,000–15,000 ₪ | דורש קידוחים סביב המבנה |

| מערכות פיתיון | 3,000–8,000 ₪ | פתרון הדרגתי, לרוב משולב עם ניטור |

| טיפול תרמי | 7,000–20,000 ₪ | נדרש ציוד מיוחד, יעיל בחדרים נגועים |

| טיפול בגז | 10,000–30,000 ₪ | דורש פינוי זמני של הדיירים |

| שיקום נזקים | 20,000–100,000 ₪ | תיקוני שלד, דלתות, משקופים |

🧾 בדיקות טרם רכישת נכס – רשימת חובה

- בדיקת מהנדס/שמאי – עם התמחות במפגעים מבניים ומזיקים.

- הצהרת מוכר בכתב – על נגיעות קודמות ו/או טיפולים.

- בדיקה ויזואלית עצמאית – סריקה מדוקדקת של מרפסות, פרגולות, יסודות.

- בדיקת מדביר מוסמך – יש לדרוש דוח מסודר.

- הוספת סעיף הגנה בחוזה – זכות לפיצוי או ביטול אם יתגלו טרמיטים בהמשך.

🎯 מסקנות שמאיות ואסטרטגיות

- נכס עם היסטוריית טרמיטים = נכס בעייתי שמאיתית גם לאחר טיפול – יש סיכון ירידת ערך בשיעור של 10%–20% שנשאר לאורך זמן.

- השפעת הכתם השוקי גדולה יותר במבנים לשימור, פרויקטים יוקרתיים, או נכסים להשקעה.

- קונים פוטנציאליים נרתעים גם מהאזכור בלבד – גם ללא נזק בפועל.

🧠 טיפ בונוס למשקיעים:

אם זיהית נכס במחיר מופחת בגלל טרמיטים – בדוק היטב אם מדובר ב"הזדמנות" או "מלכודת". לפעמים טיפול נכון, תיעוד איכותי, ובידול הנכס בפרסום ("עבר טיפול יסודי עם אחריות") עשוי להפוך את הנכס לנכס שניתן למכור ברווח בעתיד. אך רק אם יש לך את הידע, הגישה לבעלי מקצוע אמינים והיכולת להחזיק את הנכס לאורך זמן.

טרמיטים בנכסי מקרקעין עלולים לגרום לנזקים חמורים ולירידת ערך משמעותית. איך מזהים, מטפלים ומגנים על הנכס? מדריך מקצועי למשקיעי נדל"ן ובעלי בתים.

השפעת טרמיטים בנכסי מקרקעין: זיהוי, ירידת ערך ודרכי התמודדות מקיפות

טרמיטים, המכונים לעיתים בטעות "נמלים לבנות", הם חרקים הניזונים מצלולוז, הנמצא בשפע בעץ ובמוצריו השונים, לרבות רהיטים, משקופים, קירות ורצפות. מבחינה אנטומולוגית, הם קרובים יותר לג'וקים מאשר לנמלים. בישראל, נפוצים בעיקר שני מיני טרמיטים תת-קרקעיים, אשר בונים את קיניהם באדמה ופועליהם יוצאים ממנה בחיפוש אחר מזון. אזורי התפוצה העיקריים בארץ כוללים את אזור החוף (כמו ראשון לציון, אשדוד, אשקלון), הנגב ואזור ירושלים. האיום המשמעותי ביותר על נכסי מקרקעין בישראל מגיע ממין פולש ואגרסיבי במיוחד: הטרמיט הפורמוסי התת-קרקעי (Coptotermes formosanus). מין זה, שמקורו בדרום סין וטייוואן, נחשב למזיק הפיננסי הגדול ביותר מבין כל מיני הטרמיטים בעולם. הוא התבסס בישראל, בין היתר באזור פתח תקווה, ומהווה איום חמור לא רק על מבנים אלא גם על תשתיות לאומיות. טרמיטים מהווים איום מתמשך על מבנים בשל מאפייניהם הביולוגיים וההתנהגותיים. מושבת טרמיטים פורמוסיים יכולה להכיל מיליוני פרטים, והם מסוגלים לחפור עד 100 מטרים באדמה בחיפוש אחר מזון. קצב הנזק שלהם מהיר להפליא: מושבה יכולה לאכול עד 400 גרם עץ ביום, ולגרום לנזק למבנים שלמים בפחות משלושה חודשים. המלכה היא "מכונת הטלת ביצים" יעילה במיוחד, המסוגלת להטיל עד 2,000-3,000 ביצים ביום, במשך תקופה של עד 25 שנה. הפועלים, האחראים על השגת המזון, עובדים ללא הפסקה, 24 שעות ביממה, שבעה ימים בשבוע. יתרה מכך, טרמיטים יכולים לחדור למבנים דרך חורים קטנים במיוחד, בעובי של כרטיס אשראי (0.07 ס"מ).הנתונים המצטברים מראים כי ברגע שהטרמיט הפורמוסי מתבסס באזור, הוא "מעולם לא הושמד לחלוטין" ו"לא ניתן להכחיד אותו". עובדה זו משנה את הפרספקטיבה על התמודדות עם טרמיטים: במקום אירוע הדברה חד-פעמי, מדובר באיום אקולוגי וכלכלי מתמשך הדורש אסטרטגיית ניהול סיכונים ארוכת טווח. הבנה זו חיונית לבעלי נכסים, שכן היא מרמזת על כך שהם נכנסים למערכת יחסים מתמשכת עם הבעיה. הטרמיט הפורמוסי אף מסוגל לחדור פלסטיק, גומי, בטון ומתכות רכות, ולפגוע בכבלי חשמל ותקשורת תת-קרקעיים, מסילות רכבת, לוחות בידוד, טיח ואספלט. הדבר מרחיב את היקף הבעיה מעבר לנזק מבני גרידא, ומצביע על איום רחב יותר על תשתיות לאומיות. לכן, על בעלי נכסים להבין שהמאבק בטרמיטים, ובמיוחד במין הפולש, מחייב ערנות מתמדת, מניעה יזומה וטיפול מקצועי חוזר. גישה זו משנה את המיקוד מ"הדברה" ל"ניהול מזיקים משולב" ומדגישה את הצורך בגישה הוליסטית ומתמשכת להגנה על הנכס.

זיהוי נגיעות טרמיטים: סימני אזהרה מוקדמים וחשיבות האבחון המקצועי

איתור מוקדם של נגיעות טרמיטים הוא קריטי למניעת נזקים משמעותיים ויקרים. טרמיטים משגשגים במקומות דיסקרטיים ובלתי נגישים, מה שמקשה על זיהויים. לעיתים קרובות, נזקיהם אינם נראים לעין עד שהם הופכים לבלתי הפיכים. לכן, חשוב להכיר את הסימנים המעידים על נוכחותם ולבצע בדיקות תקופתיות.

סימנים ויזואליים נפוצים:

- טרמיטים מעופפים (Swarmers) או כנפיים נטושות: אחד הסימנים המובהקים ביותר לנגיעות פעילה הוא מציאת טרמיטים מעופפים בתוך הבית או יוצאים מיסודות קיר. אלו הם הטרמיטים הרבייתיים שעזבו את הקן כדי להקים מושבה חדשה. סימן נוסף הוא מציאת כנפיים שקופות וזהות בגודלן, אשר הושלו על ידי הטרמיטים לאחר טיסת הכלולות, ליד חלונות, דלתות או נקודות כניסה אחרות.

- תעלות בוץ (Mud Tubes): טרמיטים תת-קרקעיים בונים צינורות בוץ צרים, ברוחב קש שתייה, הנראים על קירות יסוד, עמודי תמיכה, קורות רצפה או אלמנטים מבניים אחרים. תעלות אלו משמשות אותם למעבר בטוח ומוגן בין הקן למקורות המזון, תוך שמירה על רמות לחות הכרחיות להישרדותם. תעלות לחות מעידות על פעילות טרמיטים ערה.

- עץ חלול או פגום: עץ שנשמע חלול כאשר מקישים עליו, או בעל מראה "חלת דבש" פנימי, הוא סימן מובהק לנגיעות טרמיטים. הטרמיטים אוכלים את העץ מבפנים החוצה, ומשאירים רק שכבה חיצונית דקה של פורניר או צבע, מה שגורם לו להיראות שלם מבחוץ אך חלול וחלש מבפנים.

- גללי טרמיטים (Frass): במקרה של טרמיטי עץ יבש, ניתן למצוא גללים קטנים, באורך של כ-1 מ"מ, בעלי 6 צדדים וקצוות מעוגלים, הנראים כמו נסורת, פלפל, קפה טחון או חול. צבעם משתנה בהתאם לסוג וצבע העץ הנאכל. גללים אלו מצטברים בערימות קטנות ליד חורים בעץ, ליד אדני חלונות, משקופים, פנלים, על מיטות, משטחים, מתחת לשטיחים, במרתפים ובחללי זחילה.

- בועות או סימנים ברצפות עץ: בועות או סימנים על רצפת עץ יכולים להעיד על טרמיטים מעל או מתחת לרצפה, ולעיתים קרובות נראים כמו נזקי מים.

- קירות או רצפות עקומים/שקועים: ריצוף מתעוות או שוקע יכול גם הוא להעיד על נוכחות טרמיטים.

- קולות נקישה: טרמיטי חיילים מקישים בראשם על עץ כדי להזהיר את המושבה מפני סכנה, וקולות אלו עשויים להישמע באזורים נגועים.

הבחנה בין סוגי טרמיטים נפוצים בישראל:

בישראל, ההבחנה העיקרית היא בין טרמיטים תת-קרקעיים לטרמיטי עץ יבש:

- טרמיטים תת-קרקעיים: אלו הם המינים הנפוצים ביותר בישראל, והם בונים קינים באדמה וזקוקים ללחות כדי לשרוד. הסימן המובהק לפעילותם הוא תעלות הבוץ.

- טרמיטי עץ יבש: מינים אלו אינם זקוקים למגע עם קרקע או ללחות גבוהה, והם חיים וניזונים בתוך העץ היבש עצמו. הסימנים המובהקים לפעילותם הם גללי הטרמיטים (frass) והיעדר תעלות בוץ.

- חשוב לציין כי טרמיטי עץ לח (Dampwood Termites) אינם נפוצים בישראל ואינם נחשבים למזיק משמעותי באזור.

חשיבות בדיקה מקצועית לאיתור מוקדם:

בשל יכולתם של הטרמיטים להסתתר ולפעול בחשאי, מומלץ לבצע ניטור קבוע של הנכס והסביבה כדי לוודא שאינם נוחים לנגיעות טרמיטים. בדיקה מקצועית היא הדרך היעילה ביותר לאיתור נגיעות בשלביה המוקדמים, לפני שנגרם נזק נרחב. מומחים משתמשים בטכנולוגיות מתקדמות שאינן זמינות לבעל הבית הממוצע, כגון:

- הדמיה תרמית (אינפרא אדום): מזהה דפוסי חום והבדלי טמפרטורה במבנים, המעידים על פעילות טרמיטים.

- מכשירים אקוסטיים: מאזינים לצלילים עדינים של טרמיטים האוכלים עץ ונעים בתוך מבנים.

- טכנולוגיית מיקרוגל: משתמשת באותות מיקרוגל כדי לזהות תנועה בתוך קירות.

- מדי לחות: מודדים רמות לחות בעץ ובחומרי בניין, מה שיכול להצביע על אזורים מועדים לפעילות טרמיטים.

- בורסקופים (מצלמות קטנות): מכשירים אופטיים עם צינור גמיש ומצלמה, המשמשים לגישה ובדיקה של אזורים קטנים ובלתי נגישים, ובכך מאשרים ישירות נזקי טרמיטים ונוכחותם.

טכנולוגיות אלו מאפשרות איתור מדויק של טרמיטים, גם באזורים נסתרים וקשים לגישה, ומבטיחות טיפול מקיף ויעיל יותר.

טבלה 1: סימני נגיעות טרמיטים נפוצים

סוג הסימן | תיאור קצר | סוג הטרמיט העיקרי | חשיבות הסימן |

|---|

טרמיטים מעופפים / כנפיים נטושות | טרמיטים עם כנפיים בתוך הבית, או כנפיים זהות בגודלן ליד חלונות/דלתות. | תת-קרקעיים, עץ יבש | מעיד על נגיעות פעילה וניסיון להקים מושבה חדשה. |

תעלות בוץ | צינורות בוץ צרים על קירות יסוד, עמודי תמיכה או עץ. | תת-קרקעיים | מעיד על נתיבי תנועה מוגנים ופעילות ערה. |

עץ חלול או פגום | עץ שנשמע חלול בהקשה, או בעל מראה פנימי של "חלת דבש". | תת-קרקעיים, עץ יבש | נזק פנימי משמעותי, לעיתים בלתי נראה מבחוץ. |

גללי טרמיטים (Frass) | גללים קטנים (1 מ"מ) בעלי 6 צדדים, הנראים כנסורת/חול, ליד חורים בעץ. | עץ יבש | סימן מובהק לפעילות טרמיטי עץ יבש. |

בועות / סימנים ברצפות עץ | בועות או סימנים על רצפת עץ, לעיתים נראים כנזקי מים. | תת-קרקעיים, עץ יבש | מעיד על נזק לרצפה, פנימי או חיצוני. |

קירות / רצפות עקומים/שקועים | עיוותים או שקיעה בריצוף או בקירות. | תת-קרקעיים, עץ יבש | נזק מבני מתקדם. |

קולות נקישה | צלילי נקישה עדינים מעץ נגוע. | תת-קרקעיים, עץ יבש | מעיד על פעילות חיילים בתוך העץ. |

טבלה זו מאפשרת לבעלי נכסים לזהות במהירות וביעילות את הסימנים הנפוצים לנגיעות טרמיטים. היא מסייעת להבחין בין סימנים של טרמיטים תת-קרקעיים לטרמיטי עץ יבש, ובכך להבין טוב יותר את סוג הבעיה עימה הם מתמודדים. הבנה זו היא קריטית לפעולה מהירה ונכונה, שכן איתור מוקדם יכול לחסוך אלפי שקלים בעלויות תיקון.

השפעת טרמיטים על ערך הנכס: היבטים כלכליים ומשפטיים

נגיעות טרמיטים אינה רק מטרד תברואתי, אלא בעיה בעלת השלכות כלכליות ומשפטיות משמעותיות על ערך הנכס. הנזקים שהם גורמים, עלויות הטיפול והתיקון, וההשפעה על שוק הנדל"ן, מחייבים התייחסות רצינית.

נזקים מבניים ואסתטיים:

טרמיטים ניזונים מצלולוז הנמצא בעץ, נייר וחומרים אורגניים אחרים. פעילותם לאורך זמן יכולה להחליש באופן ניכר את יסודות הבית, הרצפות, הקירות והרהיטים. לעיתים קרובות, נזקים אלה אינם מתגלים עד שהבעיה חמורה ובלתי הפיכה. הטרמיט הפורמוסי, בפרט, ידוע ביכולתו להרוס כבלי חשמל ותקשורת תת-קרקעיים, מסילות רכבת, לוחות בידוד בקירות, טיח, פלסטיק, אספלט ואף שכבות דקות של עופרת ונחושת.הנזקים מתחלקים לשני סוגים עיקריים:

- נזקים קוסמטיים: אלו פגיעות שטחיות יותר, הכוללות שינוי צבע ברצפה ובקירות, ריצוף מתעוות או מתקמר, וצבע מתקלף. תיקונים אלה נחשבים לפשוטים וזולים יותר.

- נזקים מבניים: אלו פגיעות חמורות ומורכבות יותר, המתרחשות כאשר טרמיטים אוכלים דרך קורות תמיכה, קירות נושאי עומס, עבודות גבס וחיפוי עץ. נזקים אלה עלולים לסכן את יציבות המבנה ולדרוש תיקונים יקרים ומורכבים, לעיתים אף החלפת רכיבים מרכזיים.

עלויות הטיפול והתיקון:

העלויות הכרוכות בהתמודדות עם טרמיטים כוללות הן את ההדברה המקצועית והן את תיקון הנזקים שנגרמו.

הדברה מקצועית:

עלות הדברת טרמיטים בישראל נעה בממוצע בין 25-40 ש"ח למ"ר, וכוללת לרוב אחריות ל-5 שנים.

לדוגמה:

- דירת 3 חדרים (כ-80 מ"ר) תעלה בין 2,000 ל-3,200 ש"ח.

- דירת חדר תעלה כ-800 ש"ח.

- דירת 5 חדרים תעלה 3,000-4,000 ש"ח.

- בבתים פרטיים, המחיר מתחיל ב-1,500 ש"ח ותלוי בגודל הבית (טווח של 30-80 ש"ח למ"ר), בתוספת עלות עבור "חגורת הגנה" סביב הבית.

- טיפול במשקופים נגועים בלבד יתחיל מכ-500 ש"ח, כאשר משקוף בודד יעלה 600-800 ש"ח, וכמות גדולה יותר תעלה 100-300 ש"ח למשקוף.

עלויות אלו מדגישות כי הדברת טרמיטים יקרה משמעותית מהדברת מזיקים אחרים, בשל אורח חייהם התת-קרקעי והטכניקות הספציפיות הנדרשות לחיסול יעיל.

טבלה 2: עלויות משוערות של הדברת טרמיטים בישראל (ש"ח)

סוג הנכס | טווח מחירים (ש"ח) | הערות |

|---|

דירת חדר | 800 | כולל אחריות ל-5 שנים |

דירת 2 חדרים | 1,500 | כולל אחריות ל-5 שנים |

דירת 3 חדרים (כ-80 מ"ר) | 1,800 - 2,500 (עד 3,200 כולל מע"מ) | כולל אחריות ל-5 שנים. המחיר למ"ר נע בין 25-40 ש"ח. |

דירת 4 חדרים | 2,500 - 3,000 | כולל אחריות ל-5 שנים. המחיר למ"ר נע בין 30-80 ש"ח. |

דירת 5 חדרים | 3,000 - 4,000 | כולל אחריות ל-5 שנים. המחיר למ"ר נע בין 30-80 ש"ח. |

בית פרטי | החל מ-1,500 | תלוי בגודל הבית (30-80 ש"ח למ"ר), בתוספת עלות "חגורת הגנה". |

משקופים נגועים בלבד | החל מ-500 (600-800 למשקוף בודד) | 100-300 ש"ח למשקוף בכמות גדולה יותר. |

טבלה זו מספקת שקיפות ובהירות לגבי העלויות הצפויות להדברת טרמיטים בישראל. הכללת האחריות ל-5 שנים מדגישה את אופי הטיפול המקצועי כהשקעה לטווח ארוך, ומבליטה את ההבדל בין עלות ראשונית לבין שקט נפשי מתמשך, מה שחשוב במיוחד בהיעדר כיסוי ביטוחי.

תיקון נזקים קוסמטיים ומבניים:

עלות תיקון נזקי טרמיטים נעה בממוצע בין 1,000 ל-10,000 דולר בארה"ב, עם ממוצע של כ-3,000 דולר. במקרים של תיקונים מבניים גדולים, העלות יכולה להגיע עד 37,500 דולר.

- נזק קטן: (לדוגמה, מספר לוחות עץ פגומים או תיקון קטן בקיר גבס) עלותו נעה בין 250 ל-1,000 דולר.

- נזק בינוני: (לדוגמה, נזק לא מבני לקירות, ריצוף או מסגרות) עלותו נעה בין 1,000 ל-3,000 דולר.

- נזק גדול: (לדוגמה, החלפת קורות תמיכה או קירות נושאי עומס) עלותו יכולה להגיע ל-3,000-10,000+ דולר.

עלויות ספציפיות לתיקונים מבניים כוללות:

- החלפת קורות רקובות: 1,500-5,000 דולר לקורה.

- תיקון קירות גבס: 60-200 דולר לחור קטן.

- החלפת חיפוי עץ חיצוני: 1,000-37,500 דולר, תלוי בגודל הבית וסוג העץ.

- תיקוני חשמל בסיסיים: 130-350 דולר.

העלות הסופית תלויה בגורמים רבים: סוג העץ (עץ נפוץ כמו אורן יהיה זול יותר מדובדבן או אגוז), מיקום הנזק (בפנים או בחוץ), היקף המושבה, וסוג הטרמיטים (הפורמוסיים אגרסיביים במיוחד וגורמים לנזק חמור ומהיר יותר). במקרים של נזק מבני חמור, מומלץ לשכור מהנדס מבנים להערכה מקצועית, בעלות ממוצעת של כ-553 דולר.

טבלה 3: עלויות משוערות של תיקון נזקי טרמיטים (קוסמטיים מול מבניים)

סוג הנזק | דוגמאות | טווח עלויות (דולר) | הערות |

|---|

קוסמטי | שינוי צבע ברצפה/קירות, ריצוף מתעוות/מתקמר, צבע מתקלף. | $1-$25 למ"ר (תלוי בסוג הנזק) | ניתן לתיקון עצמי או בעלות נמוכה יחסית. |

מבני | קורות רקובות, קירות נושאי עומס, נזק לקירות גבס, חיפוי עץ. | $60-$37,500+ (תלוי בהיקף) | דורש לרוב התערבות מקצועית. |

החלפת קורות רקובות |

| $1,500-$5,000 לקורה |

|

תיקון קירות גבס |

| $60-$200 לחור קטן |

|

החלפת חיפוי עץ חיצוני |

| $1,000-$37,500 | תלוי בגודל הבית וסוג העץ. |

טבלה זו ממחישה את ההבדל הדרמטי בעלויות בין נזקים קוסמטיים למבניים, ומחזקת את הטיעון לחשיבות האיתור המוקדם. היא מדגישה כי ככל שהנזק חמור יותר, כך עלויות התיקון גבוהות יותר, מה שמחזק את הצורך בבדיקות תקופתיות ובטיפול מיידי. היא גם מסייעת לבעלי נכסים להעריך את היקף הבעיה ולתכנן את הצעדים הבאים, כולל האם יש צורך במומחה מבנים.

השפעה על שווי השוק של הנכס:

נגיעות טרמיטים היא "דגל אדום" משמעותי עבור קונים פוטנציאליים. בתים עם היסטוריה של נגיעות עלולים לאבד מערכם בשוק. קונים עשויים לדרוש מחירים נמוכים יותר, לבטל עסקאות, או לבקש לבצע תיקונים לפני סגירת העסקה. גילוי נזקי טרמיטים במהלך בדיקת בית עלול להוביל לעיכובים משמעותיים או אף לביטול העסקה. התמודדות עם הבעיה לפני רישום הנכס למכירה היא חיונית. השקעה בטיפול מקצועי ותיקון הנזקים מראש משתלמת, שכן היא מפחיתה את ההתנגדויות מצד קונים פוטנציאליים ומאפשרת מכירה חלקה יותר. שמירה על תיעוד מפורט של טיפולים קודמים, קבלות, ואחריות ניתנת להעברה לקונה החדש, יכולה להועיל מאוד בתהליך המכירה.

חובת גילוי נאות לרוכשים פוטנציאליים והשלכות משפטיות:

על המוכר חלה חובה חוקית לגלות כל פעילות טרמיטים או נזק ידוע, גם אם תוקן. אי גילוי של בעיה מהותית, שידועה למוכר או שהיה עליו לדעת עליה, עלול להוביל לתביעות משפטיות, קנסות משמעותיים ועונשים. שקיפות מלאה בונה אמון עם קונים פוטנציאליים ומאפשרת תהליך מכירה חלק יותר. מומלץ לספק תיעוד מלא הכולל קבלות, אחריות ודוחות מבדיקות וטיפולים, כדי להרגיע את חששות הקונים.

כיסוי ביטוחי: מדוע ביטוח דירה אינו מכסה נזקי טרמיטים:

ביטוח דירה סטנדרטי אינו מכסה בדרך כלל נזקי טרמיטים והסרתם. חברות הביטוח רואות בנגיעות טרמיטים בעיה שניתנת למניעה באמצעות תחזוקה שוטפת של הנכס, ולכן היא נחשבת לאחריות בעל הבית. ביטוח דירה מיועד לכסות אירועים פתאומיים או מקריים, ונגיעות טרמיטים אינה נחשבת ככזו, שכן היא מתפתחת לאורך זמן. העובדה שביטוח דירה אינו מכסה נזקים אלו הופכת את ההשקעה במניעה ובטיפול ל"כיסוי ביטוחי" עצמי. במצב זה, ניהול טרמיטים אינו רק עלות תפעולית, אלא אמצעי אסטרטגי להגנה על ערך הנכס, במיוחד בהקשר של מכירה עתידית. חברות הדברה מסוימות מציעות תוכניות שנתיות הכוללות בדיקה וטיפול, ולעיתים אף חוזי תיקון נזקים (עד לסכום מסוים), שיכולים להוות חלופה מסוימת להיעדר הכיסוי הביטוחי. לכן, יש למסגר את ההוצאות על הדברת טרמיטים ותיקון נזקים לא כ"הוצאה בלתי נמנעת" אלא כ"השקעה חכמה" בשמירה על ערך הנכס. גישה פרואקטיבית זו, הכוללת בדיקות סדירות וטיפול מיידי, תורמת לשמירה על יציבות הנכס הפיזית והכלכלית לאורך זמן.

דרכי התמודדות מקיפות: מניעה, טיפול מקצועי וניהול לטווח ארוך

התמודדות יעילה עם טרמיטים דורשת גישה מקיפה המשלבת מניעה יזומה, טיפול מקצועי בנגיעות קיימות, ואסטרטגיות ניהול לטווח ארוך.

1. מניעת נגיעות טרמיטים:

מניעה היא הדרך החסכונית והיעילה ביותר להגן על הנכס מפני טרמיטים. הטרמיטים נמשכים לעץ ולחות , ולכן יש ליצור סביבה שאינה אטרקטיבית עבורם.

- הפחתת מגע בין עץ לקרקע:טרמיטים תת-קרקעיים חיים באדמה וזקוקים למגע עם הקרקע.

- יש להרחיק עץ, נייר, קרטון או כל פסולת מבוססת תאית מסביבת המבנה.

- יש לוודא שחיפויי קירות נמצאים לפחות 3 סנטימטרים מעל הקרקע, ורצוי 15 סנטימטרים (6 אינץ') ואף 45 סנטימטרים (18 אינץ') בין חלקי העץ של יסוד הבית לקרקע.

- מומלץ להשתמש בתומכי בטון או פלדה במקומות שבהם יש מגע עם הקרקע.

- יש לבדוק גדרות עץ באופן קבוע לאיתור אזורים רקובים ולשקול שימוש בצבע עמיד לטרמיטים.

- יש להימנע מערימת עצי הסקה או גזם ליד הבית.

- הרחקת צמחייה מהבית:

- יש לגזום שיחים ועצים סביב הבית, תוך שמירה על מרחק של כ-30 סנטימטרים בין הצמחייה לקירות הבית. גיזום זה משפר את זרימת האוויר ומאפשר לאזורים לחים להתייבש במהירות, מה שמקשה על טרמיטים ליצור תעלות.

- יש לשמור על דשא קצר וגזום.

- מומלץ להשתמש בנסורת אורן (pine needles) לחיפוי קרקע במקום שבבי עץ (wood mulch), שכן נסורת אורן פחות אטרקטיבית לטרמיטים. אם נסורת אורן אינה זמינה, יש לשקול שימוש בחומרים אנאורגניים אחרים שיצרו מחסום בין הקרקע לבית.

- שמירה על סביבה יבשה ומניעת לחות: לחות היא גורם משיכה מרכזי לטרמיטים.

- יש לוודא שתעלות ניקוז מרוחקות מספר מטרים מהמבנה ואינן צוברות לחות.

- יש להגן על הגג והמרזבים מפני נזילות, לוודא שהמים מופנים הרחק מהמבנה, ולבדוק נזילות בצנרת ובמכשירי חשמל כמו מזגנים ומייבשי כביסה.

- יש להתקין מחסום אדים (vapor barrier) באזורים סגורים כמו מרתפים וחללי זחילה כדי לשמור על רמות לחות נמוכות (מתחת ל-30-50%).

- הסרת מקורות מזון:

- יש להרחיק עצים מתים, גזעים ושרשים מהחצר.

- יש לסלק שאריות עץ או פסולת בניין לאחר שיפוצים.

- אין להשאיר עיתונים, קופסאות קרטון ומוצרי נייר אחרים בבית לפרקי זמן ארוכים, ולמחזר אותם או לאחסן אותם בקומות גבוהות.

- איטום סדקים ופתחים: טרמיטים יכולים לחדור למבנה דרך חורים קטנים מאוד.

- יש לאטום סדקים ופתחים בבסיס הבית ובקירות באמצעות בטון, קצף או חומר איטום.

- יש להחליף עץ רקוב או פגום בחומרים עמידים לטרמיטים כמו מסגרות פלדה או עץ מטופל בלחץ.

- יש לוודא שפתחי אוורור חיצוניים מכוסים ברשת פלדה עמידה לטרמיטים.

- בדיקות תקופתיות מקצועיות: גם לאחר נקיטת כל אמצעי המניעה, טרמיטים עלולים לחדור לנכס. לכן, מומלץ להזמין בדיקת טרמיטים מקצועית לפחות פעם בשנה. מומחים יכולים לאבחן נקודות גישה ספציפיות שלא נראות לעין ולזהות סימנים מוקדמים לנגיעות. גישה פרואקטיבית זו יכולה להיות זולה משמעותית מאשר המתנה לנזק נרחב.

2. שיטות טיפול מקצועיות בטרמיטים:

כאשר מתגלה נגיעות טרמיטים, יש צורך בטיפול מקצועי. שיטות "עשה זאת בעצמך" לרוב אינן יעילות לחיסול מושבות גדולות ונסתרות. חברות הדברה מקצועיות בישראל מציעות מגוון פתרונות:

- שיטת הקידוח (מחסום כימי): זוהי השיטה הנפוצה ביותר לטיפול בטרמיטים תת-קרקעיים בישראל. היא כוללת קידוח חורים ברווחים שבין האריחים (בדרך כלל 60-100 ס"מ זה מזה) והזרקת 1-3 ליטר של חומר הדברה ספציפי לטרמיטים לכל חור. לאחר ההזרקה, החורים נאטמים. בבתים פרטיים, נוצרת גם "חגורת הגנה" סביב הבית על ידי קידוח והזרקת חומר הדברה לאדמה מסביב להיקף המבנה. שיטה זו יוצרת מחסום כימי בקרקע מתחת לריצוף, המונע מטרמיטים גישה למבנה.

- שיטת נמסיס (תחנות האכלה): שיטה זו משמשת להדברת טרמיטים ללא צורך בקידוח. היא כוללת הצבת תחנות האכלה, שבהן הטרמיטים נוטלים פיתיון מורעל ומעבירים אותו לקן, ובכך מרעילים את המושבה כולה, כולל המלכה. ניתן ליישם שיטה זו בתוך הבית על ידי "עטיפת" תעלות בוץ בתיבות האכלה, או בחוץ על ידי קבורת קופסאות קטנות עם פיתיון באזורים פתוחים. שיטה זו יעילה במיוחד מכיוון שהיא מנצלת את התנהגות ההאכלה החברתית של הטרמיטים.

- הזרקת קצף או אבקה קוטלת טרמיטים: קצף מתרחב ייעודי מוזרק לחללי קירות, גלריות ואזורים קשים לגישה שבהם יישום נוזלי אינו אפשרי. אבקה קוטלת טרמיטים מוזרקת אסטרטגית למערכת פיתיונות או ישירות לגלריות טרמיטים בתוך עץ מבני. שיטות אלו משמשות לעיתים קרובות בשילוב עם טיפול נוזלי או תוכנית פיתיונות להגברת היעילות.

- טיפולי עץ מבוססי בוראט: יישום ישיר של מוצרים מבוססי בוראט על משטחי עץ חשופים. חומרים אלה חודרים לסיבי העץ ומספקים הגנה ארוכת טווח מפני טרמיטים, תוך שמירה על בטיחות לדיירי הבית.

- איוד (Fumigation) וטיפול בחום: שיטות אלו מקיפות יותר ומשמשות לרוב במקרים של נגיעות חמורות בטרמיטי עץ יבש.

- איוד: כולל אטימה מוחלטת של הבית ביריעות מיוחדות והחדרת חומר איוד מבוקר החודר לכל חלקי העץ כדי לחסל מושבות טרמיטים בכל המבנה. הטיפול דורש פינוי זמני של הנכס למשך 24-72 שעות. בישראל, חברות כמו "תברואה" מציעות שירותי איוד.

- טיפול בחום: שיטה ללא כימיקלים הכוללת העלאת הטמפרטורה באזורים נגועים ל-49-65 מעלות צלזיוס (120-150 פרנהייט) כדי לחסל טרמיטים וביציהם. שיטה זו יעילה לנגיעות מקומיות של טרמיטי עץ יבש.

3. אסטרטגיות ניהול לטווח ארוך לאחר טיפול:

לאחר ביצוע טיפול הדברה, יש חשיבות מכרעת ליישום אסטרטגיות ניהול לטווח ארוך כדי למנוע התבססות מחודשת של טרמיטים.

- בדיקות תקופתיות מתוזמנות: יש לקבוע בדיקות טרמיטים מקצועיות קבועות, רצוי פעם בשנה. בדיקות אלו מאפשרות לזהות כל פעילות חדשה בשלביה המוקדמים ולטפל בה לפני שנגרם נזק משמעותי.

- המשך יישום אמצעי מניעה: יש להמשיך וליישם את כל אמצעי המניעה שהוזכרו לעיל, כגון:

- שמירה על ניקוז תקין סביב היסודות והרחקת מים מהמבנה.

- תיקון מיידי של נזילות בצנרת ובמכשירים.

- הבטחת אוורור נאות בחללי זחילה ומרתפים.

- הסרת מקורות מזון פוטנציאליים כמו עץ מת, גזעים ושאריות עץ.

- הימנעות ממגע בין עץ לקרקע.

- מערכות ניטור מתמשכות ומחסומים מונעים: חברות הדברה מציעות תוכניות מקיפות הכוללות התקנת מערכות ניטור מתמשכות ומחסומים כימיים מונעים. שירותים אלו כוללים יישום חוזר של חומרים כימיים מגנים המרתיעים נחילי טרמיטים ומונעים מטרמיטים תת-קרקעיים לחדור.

- תחזוקת אחריות והסכמי שירות: מומלץ לשמור על אחריות טיפול טרמיטים קיימת ולהבין את תנאיה. חברות רבות מציעות תוכניות הגנה מקיפות הכוללות אחריות על בדיקות שוטפות, כיסוי טיפולים ואף אחריות לתיקון נזקים, מה שמספק שקט נפשי לטווח ארוך.

גישה שיטתית זו, המשלבת מניעה, טיפול מקצועי וניהול מתמשך, היא הדרך היעילה ביותר להגן על נכסי מקרקעין מפני נזקי טרמיטים, לשמור על ערכם ולהבטיח את יציבותם לאורך שנים.

מסקנות והמלצות

הטרמיטים, ובמיוחד הטרמיט הפורמוסי הפולש, מהווים איום משמעותי ומתמשך על נכסי מקרקעין בישראל. יכולתם לגרום לנזקים מבניים ואסתטיים חמורים בזמן קצר, יחד עם קשיי הזיהוי המוקדמים שלהם, הופכים אותם לאחד המזיקים היקרים והמאתגרים ביותר להתמודדות. הפגיעה הפוטנציאלית בערך הנכס, העלויות הגבוהות של הדברה ותיקונים, והיעדר כיסוי ביטוחי, מדגישים את הצורך בגישה פרואקטיבית ואסטרטגית.

מסקנות עיקריות:

- איום מתמשך ובלתי ניתן לחיסול: הטרמיט הפורמוסי אינו ניתן להכחדה מוחלטת לאחר התבססותו. משמעות הדבר היא שבעלי נכסים חייבים לאמץ אסטרטגיית ניהול מזיקים מתמשכת, ולא להסתמך על טיפול חד-פעמי.

- חשיבות האיתור המוקדם: טרמיטים פועלים בחשאי, וסימני נזק נראים לעין לרוב רק בשלבים מתקדמים. איתור מוקדם באמצעות בדיקות מקצועיות סדירות, תוך שימוש בטכנולוגיות מתקדמות, הוא המפתח למניעת נזקים יקרים ולשמירה על שלמות המבנה.

- השפעה כלכלית מהותית: נזקי טרמיטים עלולים להוביל לירידת ערך משמעותית של הנכס, לעלויות הדברה ותיקון גבוהות (במיוחד במקרים של נזק מבני), ולקשיים במכירה.

- השקעה אסטרטגית בערך הנכס: מאחר וביטוח דירה אינו מכסה נזקי טרמיטים, ההוצאות על מניעה, הדברה ותיקונים הן למעשה השקעה ישירה בשמירה על ערך הנכס. טיפול יזום ומקצועי, יחד עם תיעוד מלא, יכולים למנוע הפסדים כספיים גדולים בעתיד ולשפר את תהליך המכירה.

- חובת גילוי נאות: שקיפות מלאה לגבי היסטוריית טרמיטים ונזקים קודמים היא חובה חוקית ומוסרית, והיא בונה אמון עם קונים פוטנציאליים.

המלצות לבעלי נכסים:

- בדיקות תקופתיות מקצועיות: יש לקבוע בדיקת טרמיטים מקצועית שנתית על ידי מדביר מוסמך. זוהי ההשקעה החשובה ביותר לאיתור מוקדם ולמניעת נזקים נרחבים.

- יישום קפדני של אמצעי מניעה: יש להקפיד על סביבה יבשה סביב הבית, להרחיק עץ ומקורות מזון מהמבנה, לאטום סדקים ופתחים, ולשמור על גיזום נכון של צמחייה.

- טיפול מקצועי מיידי: במקרה של זיהוי סימני נגיעות, יש לפנות מיד לחברת הדברה מקצועית ומוסמכת. אין להסתמך על פתרונות "עשה זאת בעצמך" שאינם יעילים לרוב.

- שמירה על תיעוד מלא: יש לשמור קבלות, דוחות בדיקה, פרטי אחריות וכל תיעוד הקשור לטיפולי טרמיטים ותיקוני נזקים. תיעוד זה קריטי הן לניהול שוטף והן למקרה של מכירת הנכס.

- שקילת תוכניות ניהול ארוכות טווח: יש לבחון תוכניות שירות והגנה ארוכות טווח המוצעות על ידי חברות הדברה, הכוללות ניטור מתמשך, טיפולים חוזרים ואף אחריות לתיקון נזקים.

באמצעות גישה מודעת, פרואקטיבית ומקצועית, ניתן למזער את הסיכונים והנזקים הנגרמים מטרמיטים, ובכך להגן על ההשקעה בנכס ולשמור על ערכו לאורך זמן.

ת"א

בית משפט השלום ראשון לציון | 23035-06-15

26/07/2017 |

בפני השופטת:

כרמית בן אליעזר

|

| - נגד - |

תובעים:

1. חיים אזולאי

2. יפה אגמי אזולאי

עו"ד סולומונוביץ' | נתבעים:

1. יוסף זנו

2. שולה זנו

עו"ד קדם |

פסק דין |

- ביום 31.12.13, נכרת בין הנתבעים (כמוכרים) לבין התובעים (כקונים), הסכם למכירת הבית ברח' הפור 20 במערב ראשון לציון (להלן גם: "הבית" או "הדירה") תמורת סך כולל של 2,975,000 ₪. החזקה בדירה נמסרה לתובעים ביום 31.3.14.

במסגרת הסכם המכר, הצהירו הנתבעים כי לא ידוע להם על כל מום או פגם בדירה אותם לא גילו לקונים, והתובעים מצידם הצהירו, כי הם רוכשים את הדירה במצבה AS IS ומוותרים על כל טענה לאי התאמה, לרבות בדבר מום או פגם נסתר, ולמעט מום או פגם נסתר שהיה ידוע למוכרים והם לא גילו אותו לקונים (ראו סעיפים 2(א) סיפא ו 3(ג) סיפא להסכם המכר נספח א' לתצהיר התובע). לטענת התובעים, זמן קצר לאחר קבלת החזקה בבית, גילו לתדהמתם כי הבית נגוע במפגע טרמיטים קשה. המפגע התגלה לתובעים, לטענתם, לאחר שהחלו להופיע בקומה השנייה טרמיטים, אשר הגיחו ממשקופי הדלתות בחדר הילדים, מהמקלחת ובשירותים, ואז נודע להם כי אחת לזמן מה, מגיחים הטרמיטים ומתעופפים ברחבי הבית, במנהג שהתברר כי הוא מכונה "מעוף כלולות", כאשר למעשה מדובר בהתרחבות של הקן הקיים למקומות נוספים, לאחר ששטחי הקינון הקיימים מוצו. התובעים הוסיפו וטענו, כי מומחים שביקרו בבית אישרו את האמור ואף חיוו דעתם בדבר הטיפול הנדרש למפגע זה, שהוא ממושך ויקר ואף אינו מבטיח את מיגורו המוחלט של הנגע. בכתב התביעה טענו התובעים כי הנתבעים ידעו על קיומו של מפגע הטרמיטים בבית ונמנעו מלגלותו להם, ובכך חטאו הן בחוסר תום לב במשא ומתן, הן בהטעייה והן בהפרה יסודית של ההסכם – כולם מקימים לתובעים, לשיטתם, זכות לפיצוי על נזקיהם ואף לפיצוי מוסכם עפ"י ההסכם. עוד טענו התובעים בכתב התביעה, כי הנתבעים הסתירו מהם גם את דבר קיומו של רעש מטוסים חריג בסביבת הדירה, אשר לטענתם מהווה אף הוא פרט מהותי אותו היה על הנתבעים לגלות לתובעים במהלך המשא ומתן.

- בכתב ההגנה, טענו הנתבעים כי במשך כל התקופה שהתגוררו בבית, מעולם לא היה כל מפגע של טרמיטים הידוע להם בדירה, ומשום כך אף לא מסרו לתובעים כל מידע אודותיו.

עוד טענו הנתבעים, כי אף לא היה , וגם אין כיום, כל מפגע של רעש מטוסים, מעבר לרעשי המטוסים הנשמעים מעת לעת בכל אזור מרכז הארץ. הנתבעים הוסיפו וטענו, כי לאחר חתימת הסכם המכר, ניסו התובעים לבטלו לאור קשיים כלכליים אליהם נקלעו, והעלו טענות מן הגורן ומן היקב, אך נדחו ע"י הנתבעים. הנתבעים טענו כי זו הסיבה האמיתית בגללה הוגשה התביעה ולא כל מפגע נטען. הנתבעים הדגישו, כי במסגרת הסכם המכר, הצהירו התובעים כי ביצעו את כל הבדיקות הנדרשות ורכשו את הבית AS IS תוך ויתור על כל טענה, למעט מום או פגם נסתר שהיה ידוע למוכר והוא לא גילה אותו. לפיכך, ומאחר והנתבעים לא ידעו דבר על מפגע הטרמיטים, הרי שהתובעים מנועים כעת מלהעלות טענות אלו. עוד טענו הנתבעים, כי סכום התביעה מופרך וחסר פרופורציה.

- מטעם התובעים הוגשו תצהיר התובע, אליו צורפו מסמכים שונים וכן דיסק ובו תיעוד בתמונות ובסרטונים של מפגע הטרמיטים הנטען והנזקים שגרם, ושיחות שונות שהוקלטו על ידי התובעים.

כן הוגשו חוות דעתם של ד"ר פינקלמן (אנטומולוג) ומר קרבצ'יק (מהנדס ושמאי מקרקעין). עוד זומנו לעדות מטעם התובעים עו"ד כהן אשר ייצגה את הצדדים בהסכם המכר, וגב' פרנסיס שכנתם. מטעם הנתבעים הוגש תצהיר הנתבע, תצהיר מר נחום אשר ערך שיפוץ בבית מטעם הנתבעים בשנת 2012, וכן חוות דעת מר קייזרמן (מדביר ומומחה למזיקים) ומר שם טוב (שמאי מקרקעין). דיון והכרעה

- לאחר ששמעתי את עדויות העדים מטעם הצדדים, עיינתי בכל המסמכים, התמונות והסרטונים שהוגשו מטעמם, ונתתי דעתי לטענותיהם, באתי לכלל מסקנה כי דין התביעה להתקבל בחלקה.

- בפתח הדברים אציין, כי מחוות הדעת והתיעוד הרב שהוגש ע"י התובעים עולה בבירור וללא כל ספק כי בבית היה וישנו מפגע של טרמיטים, והכחשתם הסתמית של הנתבעים את עצם קיומו של המפגע הנה חסרת בסיס.

מטעם התובעים הוצג תיעוד רב מאוד של תמונות וסרטונים המעידים על הימצאותם של טרמיטים בבית ועל יציאתם מחוריהם למה שכונה ע"י המומחים מטעם שני הצדדים "מעוף הכלולות". זאת ועוד, הגם שצודקים הנתבעים בטענה שהעלו בסיכומים כי אף אחד מן המומחים לא חזה במו עיניו בטרמיט חי בבית או ביציאתו מחור זה או אחר – הרי שכל המומחים היו מאוחדים בדעה כי עיקר פעילותם של הטרמיטים היא נסתרת מן העין, ולכן אין בעובדה כי בשעת ביקוריהם לא היתה פעילות ערה של טרמיטים ברחבי הבית ומחוץ לקינים ולמחילות כדי להצביע על כך שהמפגע לא קיים. בהינתן שמרבית הזמן מצויים הטרמיטים בקינים ובמחילות, והם יוצאים למעוף הכלולות – כפי שהעידו המומחים כולם – אחת למספר חודשים – הרי שאין בעובדה שאף אחד מן המומחים לא חזה בהם בעיניו כדי לשלול את קיומו של המפגע. יתר על כן – כל המומחים – הן מומחי התובעים והן מומחי הנתבעים – אישרו כי בבית קיימים נזקים האופייניים לפעילות הטרמיטים והמעידים על כך שהיתה פעילות של טרמיטים בבית (הגם שהמומחה מטעם הנתבעים גרס כי פעילות זו כבר אינה קיימת, ולכך אתייחס בהמשך).

- השאלה היחידה והאמיתית השנויה במחלוקת בין הצדדים אינה, אפוא, אם היה בבית מפגע טרמיטים אם לאו, אלא האם ידעו הנתבעים על קיומו של מפגע זה אם לאו.

בעניין זה, כאמור, העיד הנתבע כי לא היה ידוע לו מעולם על מפגע כזה, וכי עד למועד בו הועלו טענות התובעים כלל לא ידע מהם טרמיטים. הנתבע ציין כי בשנת 2012 ערך שיפוץ מקיף בבית, בעלות של מאות אלפי ₪, ובכללו אף הוסיף והתקין מוצרי עץ שונים (פרקט, ארון ופרגולות) במקומות שונים בבית. הנתבע הדגיש, כי לא מתקבל על הדעת כי יערוך שיפוץ כה רחב היקף ולא יטפל במסגרתו במפגע הטרמיטים ככל שהיה ידוע לו, ויתרה מכך אף לא סביר כי ישקיע ממון רב בהתקנת מוצרי עץ החשופים למפגע זה. בהקשר זה יוער, כי מומחי הצדדים היו תמימי דעים כי פעילות הטרמיטים, כאמור, הינה ברובה נסתרת מן העין, ועל אף שהעידו כולם כי פעילות הטרמיטים בבית החלה שנים קודם לכן, עוד קודם רכשו התובעים את הבית, הרי שבהחלט ייתכן כי הפעילות תימשך משך מספר שנים מבלי שיהא לה ביטוי חיצוני שכן, כאמור, מעוף הכלולות מתרחש רק לאחר מיצוי הקן הראשוני. לפיכך, לא יכול היה אף המומחה מטעם התובעים לשלול מכל וכל את האפשרות שהמפגע היה קיים בבית מבלי שהנתבעים היו ערים לו.

- לאחר ששמעתי את עדויות העדים מטעם הצדדים ועיינתי במסמכים ובחוות הדעת שהוגשו, הגעתי לכלל מסקנה, כי התובעים עמדו בנטל המוטל עליהם להוכיח, במאזן ההסתברויות, כי גרסתם, לפיה הנתבעים ידעו ו/או היה עליהם לדעת על קיומו של מפגע הטרמיטים בבית, מסתברת יותר מגרסת הנתבעים לפיה לא היה ידוע להם דבר על כך.

להלן אפרט את הראיות והממצאים המרכזיים שהביאוני למסקנה זו.

- כפי שעלה בבירור מעדויות התובעים, והטענה לא נסתרה ע"י הנתבעים, בעת כניסתם של התובעים לבית היו בבית ממצאים המעידים על כך שנערך בו בעבר טיפול נגד מפגע הטרמיטים. דהיינו, במקומות שונים בבית, נמצאו חורי קידוח במשקופים וברצפות, המשמשים להחדרת חומרי הדברה בהזרקה לתוך הקרקע בטיפולי הדברה של טרמיטים.

העובדה שחורי קידוח אלו אופייניים לטיפולי הדברה הנעשים נגד טרמיטים בלבד ולא נגד מזיקים אחרים צויינה ע"י התובעים והמומחה מטעמם מר פינקלמן (ראו נספחי ג' וה' לתצהיר התובע ובעיקר סעיף ג.1 לחוות דעת מר פינקלמן שסומנה נספח ה'1 לתצהיר התובע), ואושרה ע"י המומחה מטעם הנתבעים, מר קייזרמן (ראו חוות דעתו של מר קייזרמן, בפסקה ד' לחוות הדעת; וכן, בחקירתו הנגדית, עמ' 39 לפרוטוקול ש' 5-6).

- הסברה שהועלתה ע"י הנתבעים כי התובעים הם אלו שקדחו את החורים אינה מתקבלת על דעתי.

ראשית יוער, כי מדובר בטענת מרמה אשר יש להוכיחה בדרגת הסתברות גבוהה יותר והיא נטענה בעלמא. מעבר לכך, אין חולק כי התובעים קיבלו חזקה בבית ביום 31.3.14, וכפי הנראה נכנסו לבית זמן מה לאחר מכן (לטענת התובעים, שלא נסתרה, ביום 18.4.17). כבר ביום 28.4.14 ביקר איש מקצוע מטעם טרמיטק בבית התובעים ואיתר סימנים לקידוחים שנעשו לצורך טיפול בבעיית הטרמיטים אשר נאטמו בדבק (ראו נספח ג' לתצהיר התובע). גם מר קרבצ'יק, שהעיד בפניי ותיעד את הימצאות חורי הקידוח, ביקר במקום כבר ביום 19.5.14. אני מתקשה להאמין כי בתוך פחות מחודש גילו התובעים את בעיית הטרמיטים ומייד פעלו ל"בידוי ראיות" על דרך של קדיחת חורים וסתימתם. על כך יש להוסיף, כי המומחה מטעם התובעים ד"ר פינקלמן, אשר ביקר בבית התובעים ביום 15.6.14 הצהיר, כי במקומות בהם נקדחו ונסתמו החורים לא נמצאה פעילות עכשווית של טרמיטים והחורים ואטמי הסיליקון נראו ישנים (ראו עמ' 6 לחוות דעתו). עוד יוער, כי מר קייזרמן מומחה הנתבעים ביקר בבית רק כשנתיים לאחר מסירת החזקה בו לתובעים, והוא אמנם טען בפסקה ד' לחוות דעתו, כי ייתכן והחורים נקדחו ע"י התובעים, אולם , באותה נשימה אף לא שלל את העובדה כי טיפול זה נעשה עוד קודם למגורי הנתבעים בנכס (ראו בפסקה האחרונה לסעיף ד' לחוות הדעת, בראשית העמוד הבא). בעדותו בפניי גרס, כי אין כל אפשרות לדעת מתי החורים הללו נעשו (עמ' 39 ש' 15), ולגבי מצב הרובה או הדבק השיב, כי רק מהנדס יוכל להגיד לפיהם מתי נקדחו ונסתמו החורים (שם, ש' 19). עוד יש להדגיש בהקשר זה, כי בתכתובת שנערכה בין ב"כ הצדדים בסמוך לאחר הגילוי (בחודשים יוני ויולי 2014 – ראו נספחי ז'-י' לתצהיר התובע ונספחי ז'-י"א לתצהיר הנתבע) – הוצע לנתבעים לשלוח מומחה מטעמם שיתעד בזמן אמת את הטענות. בעדותו בפניי, טען התובע כי אכן נשלח מומחה מטעם הנתבעים באותו שלב אך משום מה לא הובאה עדותו או חוות דעתו. הנתבעים הכחישו כי נשלח מומחה כאמור. כך או כך, דומני כי התנהלות הנתבעים – בין אם נמנעו מלשלוח מומחה מטעמם בסמוך לזמן אמת (הגם שהיו מיוצגים כבר אז) ובין אם נשלח מומחה מטעמם ועדותו לא הובאה בפניי – פועלת לחובתם ומחזקת את המסקנה כי אכן הממצאים היו כפי שתועדו על ידי התובעים בזמן אמת או בסמוך לכך, ומהם אני מסיקה כי חורי הקידוח היו בבית בשעה שקיבלו התובעים את החזקה בו ולא בוצעו על ידיהם.

- בכתב ההגנה הודו הנתבעים כי ביצעו מעת לעת פעולות הדברה, כנהוג בבתים צמודי קרקע, אך הכחישו שביצעו הדברה מיוחדת ספציפית נגד טרמיטים (סעיפים 32 ו – 40 לכתב ההגנה), ובעדותו בפניי עמד הנתבע על כך ששום בעל מקצוע מטעמו לא קדח חורים בבית (עמ' 53 לפרוטוקול ש' 17-23).

להשקפתי, בהינתן עדויות המומחים כי קידוח חורים כאמור משמש להדברה מפני טרמיטים בלבד, הרי שיש לקבוע, כי הממצא בדבר קיומם של חורי קידוח כאמור שעה שהתובעים קיבלו את החזקה בבית, לכל הפחות, מעביר את נטל הבאת הראיות לכתפי נתבעים, לסתור את ההנחה כי הטיפול בוצע על ידיהם או ע"י מי מטעמם. הנתבעים יכולים היו, למשל, להביא לעדות את המדביר שביצע עבודות הדברה מטעמם על מנת להוכיח כי ביצע רק פעולות הדברה שגרתיות שלא היו כרוכות בקידוח חורים, או, לחילופין כי פעולות ההדברה שבוצעו, לטענת הנתבעים ללא קשר לטרמיטים, כללו מסיבה זו או אחרת גם קידוח חורים כאמור, אך הם לא עשו כן. בהקשר זה אף יוער, כי המומחים מטעם הצדדים כולם העידו כי זיהו בבית סימנים לפעילות טרמיטים (בעבר או בהווה). ניתן להניח, כי מומחה אשר הוזמן לבצע הדברה בביתם של התובעים היה מזהה אף הוא סימנים דומים לאלו, ומפנה את תשומת לב הנתבעים לכך, כפי שאף העיד מומחה הנתבעים מר קייזרמן, כי סביר שהיה עושה (ראו עמ' 39 לפרוטוקול ש' 26 עד עמ' 40 ש' 1). עוד יש לציין בהקשר זה, כי מר נחום, אשר ביצע את השיפוץ מטעם הנתבעים בנכס בשנת 2012 העיד, כי בשעה שהשלים את השיפוץ לא היו חורים ברצפות (ראו עמ' 33 לפרוטוקול ש' 12-14). מכאן, ובהינתן כי חורי קידוח אלו היו מצויים בבית שעה שקיבלו התובעים את החזקה בו, מתבקשת המסקנה כי חורים אלו נקדחו בין המועד בו הסתיים השיפוץ ועד למסירת החזקה לתובעים, כשנתיים לאחר מכן, דהיינו שעה שהבית היה בחזקת הנתבעים.

- לא נעלמו מעיניי טענות רבות של הנתבעים, אשר ביקשו להעלות תמיהות ותהיות לגבי התנהלות התובעים, וחיזוקים לגרסתם שלהם.

כך, למשל, טענו הנתבעים באריכות ביחס למייל שנשלח ע"י התובע ביום 29.5.14, במסגרתו הועלו נושאים איזוטריים שעניינם פינוי חפצים אלו או אחרים, אך לא הועלה עניין הטרמיטים – וביקשו ללמוד ממנו כי המפגע לא היה או כי לא היה כצעקתה. אלא, שאין בדברים כדי לסייע להם, מקום בו לא יכולה להיות מחלוקת על כך שהטענות בעניין מפגע הטרמיטים הועלו עוד קודם לכן – הן בשיחות התובעים עם הנתבעים שתמליליהם צורפו כהקלטות 4-5; הן באמצעות עו"ד כהן, אשר העידה כי סירבה להיכנס לעניין זה מאחר וסברה כי היא עלולה להימצא בניגוד עניינים מקום בו ייצגה את שני הצדדים לעסקה, אך אישרה כי העלתה את הטענות בפני הנתבע בסמוך לאחר שהועלו, וזאת בניגוד להכחשתו (ראו עדות עו"ד כהן בעמ' 5 לפרוטוקול ש' 12-14 והמוצג ת/1 מהם עולה כי הנושא הועלה ע"י התובעים בפני עו"ד כהן כבר במהלך חודש אפריל, והיא העלתה אותו בסמוך לאחר מכן בפני הנתבע; זאת לעומת טענת הנתבע בעמ' 51 לפרוטוקול ש' 13-16 שם טען כי עו"ד כהן התקשרה אליו רק לאחר שהוגשה התביעה). עוד יוער, כי גם במכתב ב"כ הנתבעים מיום 26.6.14 (נספח ח' לתצהיר הנתבע), אשר השיב למכתב ב"כ התובעים מיום 10.6.14, ניתן למצוא ביטוי לכך שהטענות על קיומם של טרמיטים הועלו ע"י התובעים בפני הנתבעים כבר שבועות קודם לכן (ראו סעיף 6 למכתב שם נטען כי התובעים הציגו טענות אלו במהלך חודש מאי). עוד אציין, כי לא ראיתי צורך לקבוע ממצאים בשאלה אם התובעים ביקשו קודם למסירת החזקה ולגילוי המפגע לבטל את העסקה מחמת קשיים כלכליים, שכן גם אם כך היה וגם אם לאו, נחה דעתי כי בסופו של דבר ביקשו לבטל את העסקה בשל גילוי מפגע הטרמיטים וללא קשר לקשיים כלכליים כלשהם, ככל שהיו להם. עוד הלינו הנתבעים על כך שהתובעים, אשר במסגרת כתב התביעה טענו בהרחבה כי הבית אינו ראוי למגורים בשל מפגע הטרמיטים וכי ערכו נמוך לאין שיעור מהתמורה ששילמו עליו התובעים במסגרת הסכם המכר – סירבו במהלך ניהולו של ההליך להצעת הנתבעים לרכוש מהם את הבית בחזרה במחיר אותו שילמו. הגם שתמימת דעים אני עם הנתבעים כי להתנהלות זו יש משמעות, והיא מאירה באור אחר את טענות התובעים לעניין חומרתו של המפגע והיקפו, לא סברתי כי היא שומטת את הקרקע תחת תביעתם וטענותיהם.

- להשלמת התמונה יצויין, כי הנתבעים ביקשו להוכיח את טענתם כי לא היה כל מפגע טרמיטים בבית, גם בכך שלאחר שעזבו את הבית לתקופת מה (בשנת 2011), והשכירוהו תוך שגרו בשכירות בנכס אחר, ביקשו מיוזמתם מהשוכרת להקדים את פינוי המושכר ולשוב לביתם. בהקשר זה צירפו הנתבעים העתק מהסכם השכירות והמסמך על ההסכמות להקדים סיומו (נספחים ד'-ה' לתצהיר הנתבע) ותמלול הקלטת שיחה עם השוכרת (נספח י"ב לתצהיר הנתבע) ממנו ביקשו ללמוד אף כי לא ניתן היה להביאה לעדות.

על אף שלא מצאתי כל בסיס לקבוע כנטען ע"י התובעים כי הנתבעים ניסו להסתיר את העובדה שהשוכרת היא שביקשה לסיים את השכירות מוקדם יותר בשל מפגע הטרמיטים, עדיין לא סברתי כי ניתן לבסס על הצטברותם של נספחים אלו, בהעדרה של עדות השוכרת ועמידתה במבחן החקירה הנגדית, כל ממצא שיחזק את עמדת הנתבעים, וזאת בין היתר בהתחשב בכך שההקלטה עצמה לא צורפה ואילו מן התמליל עולה כי מדובר בשיחת המשך לשיחה מוקדמת, כאשר זו לא התנהלה כשיחה חופשית אלא יותר כניסיון של הנתבע לחלץ מפי השוכרת אישורים לטענות שונות שלו. במצב דברים זה, כאמור, לא מצאתי כי ניתן לבסס על הדברים כל ממצא שיסייע בחיזוק גרסתם של הנתבעים.

- אף עדותה של שכנת התובעים, גב' פרנסיס, והקלטת השיחה שערך איתה התובע, יש בהם כדי לחזק את הסברה כי הנתבעים ידעו ו/או היה עליהם לדעת כי בבית קיים מפגע טרמיטים.

כך, מתמליל השיחה עם גב' פרנסיס ובן זוגה (סומנה הקלטה מספר 7), נשמעים ה"ה פרנסיס מספרים כי בעיית הטרמיטים קיימת בכל האזור, והיתה קיימת גם בביתם שלהם. כאשר התובע שואל אותם אם היו בבית הנתבעים טרמיטים לפני או אחרי שהוא שיפץ, הם משיבים "היה... כל הזמן היה... כל האזור, גם אצלנו היה, מה" (עמ' 7 לתמליל). עדותה של גב' פרנסיס היתה אותנטית ועניינית, ולא התרשמתי שהיא נוטה לצד זה או אחר. כשם שהבהירה כי בעיית הטרמיטים היא בעייה מוכרת וקיימת בכל השכונה, גם הבהירה כי ביתם של הנתבעים (כיום של התובעים) הוא בית נהדר והעדה רצתה לרכוש אותו ללא קשר לסוגיית הטרמיטים, תכנית שלא יצאה בסופו של דבר אל הפועל מסיבות אחרות.

- סוף דבר, בהתחשב במכלול הראיות שהוצגו בפניי מצאתי, כי עלה בידי התובעים להרים את הנטל להראות במאזן ההסתברויות כי הנתבעים ידעו על מפגע הטרמיטים שהיה קיים בבית. לכל הפחות, יש לקבוע שהועבר נטל הבאת הראיות לסתור לכתפי הנתבעים והם לא עמדו בו.

המשמעות המשפטית של אי הגילוי

- ראשית יש לציין, כי עפ"י הדין וההלכה הפסוקה, על מנת להקים לתובעים עילה להסתמך על אי ההתאמה ולכונן את זכותם לביטול ההסכם ו/או לפיצוי בגין נזקיהם, אין צורך בקביעה כי הנתבעים ידעו ידיעה פוזיטיבית בפועל על מפגע הטרמיטים, אלא די בקביעה כי היה עליהם לדעת על מפגע זה בעת כריתת החוזה.

וכך קובע סעיף 16 לחוק המכר, תשכ"ח – 1968 (להלן: "חוק המכר"), אשר חל גם על עסקאות מכר מקרקעין, מכח סעיף 4(א) לו: "היתה אי-ההתאמה נובעת מעובדות שהמוכר ידע או היה עליו לדעת עליהן בעת גמירת החוזה ולא גילה אותן לקונה, זכאי הקונה להסתמך עליה על אף האמור בסעיפים 14 ו-15 או בכל הסכם, ובלבד שנתן למוכר הודעה עליה מיד לאחר שגילה אותה".

- ההלכה הפסוקה קבעה, כי סעיף זה הינו סעיף קוגנטי, ולא ניתן להתנות עליו, וכי אחריותו של המוכר לפגם עליו ידע או שהיה עליו לדעת, תחול גם מקום בו התרשל הקונה ויכול היה לגלות את הפגם בבדיקה סבירה.

יפים לעניין דברי בית המשפט העליון בע"א 8068/11 עיני ואח' נ' שיפריס ואח' (11.2.14) (דעת הרוב מפי כב' השופט סולברג ובהסכמת כב' השופט מלצר): "הוראת סעיף 16 לחוק המכר מכריזה על האופי הקוגנטי של אחריות המוכר. בהעדר אפשרות להתנות על זכותו של הקונה להסתמך על אי ההתאמה, אינני רואה דרך להצדיק הפחתה מאחריותו של המוכר (גם לא בחלקה) בדרך של יחוס 'אשם תורם' לקונה שהתרשל בבדיקת מצבו של הנכס.... רק ידיעה ממשית של הקונה אודות אי ההתאמה תספיק כדי להחריג את תחולתו של סעיף 16 לחוק המכר; רשלנות, ואפילו רשלמנות חמורה, מצדו, אין בה כדי להציל את המוכר... מן העבר השני, עולה מלשונו של סעיף 16 לחוק המכר – "שהמוכר ידע או היה עליו לדעת" – כי לא נדרשת ידיעה ממשית מצדו של המוכר על אודות אי ההתאמה, וכי די בהוכחת יסוד נפשי של רשלנות על מנת לחייב את המוכר באחריות מלאה כלפי הקונה... יש בכך משום ביצור מעמדו של הקונה והדגשת חובת הגילוי של המוכר, עובר לשלב חתימת עסקת המכר, על אודות אי ההתאמה בנכס – כמדיניות שיפוטית רצויה".

- הנה כי כן, על סמך הקביעות שקבעתי לעיל, אחראים הנתבעים כלפי התובעים בשל אי הגילוי של מפגע הטרמיטים, עליו ידעו או היה עליהם לדעת.

- דעתי כדעת התובעים, כי בכך שלא גילו הנתבעים לתובעים את דבר קיומו של המפגע, חטאו הנתבעים כלפיהם הן בניהול משא ומתן שלא בתום לב והן בהטעייה, ובשל כך מן הדין לחייב את הנתבעים לפצות את התובעים באורח סביר בגין הנזקים שנגרמו להם, וכפי שיפורט להלן.

יחד עם זאת, אינני סבורה, כי בנסיבות העניין קמה לתובעים הזכות לקבלת הפיצוי המוסכם מכח החוזה. השאלה האם אי עמידה של צד בהצהרות שהצהיר במסגרת הסכם המכר מהווה הפרה של ההסכם היא שאלה מורכבת ורבת גוונים, שהתשובה לה עשויה להשתנות על פי נסיבות המקרה. מכל מקום, אין לי צורך להכריע בה בענייננו. זאת, משעל פי הוראות סעיפים 21-22 להסכם המכר שנכרת בין הצדדים, הוגדרו הוראות ההסכם אשר הפרתם מהווה הפרה יסודית של ההסכם, והם מועדי מסירת החזקה ומועדי תשלום התמורה, ואלו, ואלו בלבד הוגדרו כמקימות לצד הנפגע זכות לקבלת הפיצוי המוסכם. אכן, הפרה יסודית עשויה להיות לא רק הפרה שהוסכם כי היא מהווה הפרה יסודית (הפרה יסודית מוסכמת), אלא גם כזו, שניתן להניח כי אדם סביר לא היה מתקשר בחוזה אילו צפה אותה (כמפורט בסעיף 6 לחוק החוזים (תרופות בשל הפרת חוזה), התש"ל – 1970; היא הפרה יסודית מסתברת). ואולם, גם אם אניח לטובת התובעים, כי אי גילוי מפגע הטרמיטים מהווה הפרה יסודית מסתברת, עדיין אין בכך כדי להקים להם זכות לפיצוי המוסכם, שכן סעיף 22 להסכם המכר קובע במפורש את המקרים בהם תצדיק הפרה את חיוב הצד המפר בפיצוי המוסכם, והם אינם כוללים כל הפרה יסודית של ההסכם אלא רק את ההפרות המפורטות באותו סעיף דהיינו – איחור במסירה או איחור בתשלום התמורה.

- למעלה מן הצורך אעיר, כי אף לו הייתי קובעת כי קמה לתובעים הזכות לתבוע את הפיצוי המוסכם, ממילא לא היו התובעים זכאים לתבוע הן את הפיצוי בגין הנזקים שנגרמו להם והן את הפיצוי המוסכם במצטבר (ראו, למשל, עא 2981/92 יעקב כהן נ' צמד ע.א. בע"מ, פ''ד נ(2) 869).

הנזק

- במסגרת כתב התביעה תבעו התובעים פיצויים במספר ראשי נזק כדלקמן:

- פיצוי בגין ירידת ערך הבית בגין מפגעי הטרמיטים והרעש בשיעור של 5% משווי התמורה בהסכם המכר, וסה"כ 148,750 ₪.

להוכחת נזק זה צירפו התובעים את חוות דעתו של מר קרבצ'יק.

- עלות מוערכת של תיקונים שיצטרכו התובעים לבצע בבית לצורך התקנת מערכת הדברה תת רצפתית להדברת נגע הטרמיטים, בסך 470,000 ₪.

אף נזק זה נתמך בחוות דעתו של מר קרבצ'יק, וממנו נגזרים שני סוגים נוספים של הוצאות והם: עלות חומרי הדברה בסך 500 ₪ ל – 50 שנה סה"כ 25,000 ₪ (וזאת על אף שבחוות דעתו העריך מר קרבצ'יק את עלותם בסך של 8,300 ₪). עלות דיור חלופי לתקופה של חודשיים לצורך ביצוע עבודות ההתקנה של המערכת התת רצפתית – 25,000 ₪ (לפי חוות דעתו של מר קרבצ'יק).

- הוצאות שהוציאו התובעים עד כה בגין הדברה ותיקונים שנדרשו בסכום כולל של 50,000 ₪.

חלק מהוצאות אלו נתמכו במסמכים, חשבוניות וקבלות.

- הוצאות עתידיות מוערכות בסך 100,000 ₪.

אדון בראשי הנזק הנ"ל, אך לא בדיוק בסדר שבו נתבעו בכתב התביעה. עלות הטיפול במפגע הטרמיטים – התקנת מערכת תת רצפתית?

- כפי שהובהר בחוות הדעת שהוגשו מטעם הצדדים, קיימים מספר פתרונות אפשריים לטיפול בבעיית הטרמיטים.

הפתרון אותו ביקשו התובעים לאמץ, הוא הפתרון היקר ביותר, והוא התקנה של מערכת תת רצפתית לצורך ביצוע הדברה אחת לתקופה. מסתבר, כי עלות התקנתה של מערכת כזו בבית בבנייה הינה נמוכה, אך כאשר מדובר בהתקנת מערכת כזו בבית קיים, כרוכה ההתקנה בעלות של מאות אלפי ₪. ייאמר מייד, כי לא מצאתי הצדקה לפצות את התובעים בגין עלות התקנת המערכת התת רצפתית וזאת משהוכח בפניי כי קיים פתרון אחר, שעלותו נמוכה בצורה דרמטית מעלות פתרון זה, ושהינו יעיל לא פחות. כוונתי היא לביצוע הטיפול התקופתי בדרך של קידוח חורים והזרקת חומרי ההדברה, אשר על פי הראיות שהוצגו בפניי הינו הפתרון המקובל והנפוץ במקרים של בתים קיימים, והוא יעיל באותה מידה במיגור התופעה כמו המערכת התת רצפתית, הגם שהוא כרוך בפגם אסתטי מסויים.

- קודם שאדרש לפתרון זה, אבהיר כי לא מצאתי את הפתרון שהוצע ע"י המומחה מטעם הנתבעים – מר קייזרמן – שהוא מריחת ג'ל בעלות חד פעמית של כ – 3,000 ₪ - כפתרון מניח את הדעת בנסיבות העניין.

ראשית יש לציין, כי להתרשמותי היתה חוות דעתו של מר קייזרמן מגמתית בניסיון למזער את מימדי הבעייה, היקף הנזקים שגרמה ועלויות הטיפול בה. כך, במסגרת חוות דעתו גרס מר קייזרמן כי הבעייה "פסקה לחלוטין או לכל הפחות הופחתה לרמה בלתי מורגשת" וזאת על אף שהוא עצמו הודה, בדומה לדברים שעלו מחוות דעתו של ד"ר פינקלמן ומן המסמכים הנוספים שהוגשו ע"י התובעים (ראו נספחי ג' לתצהיר התובע), כי לא ניתן לשלול כי קיימת פעילות טרמיטים הנסתרת מן העין, וכי לא ניתן לדעת אם הקן עצמו הושמד. מר קייזרמן הדגיש, כי מסיבה זו, גם הוא עצמו, כאשר הוא מבצע הדברה לטרמיטים, להבדיל ממזיקים אחרים, אינו נוהג ליתן אחריות (ראו עמ' 35 לפרוטוקול ש' 20-26). כפי שהבהרתי בפתח הדברים, מן התיעוד שהוצג לי עולה בבירור כי קיימת בעייה אמיתית של פעילות טרמיטים במימדים בלתי מבוטלים אשר נתנה אותותיה וגרמה נזקים במקומות שונים בבית. בהקשר זה מצאתי להעדיף את חוות דעתו של ד"ר פינקלמן מטעם התובעים, אשר סקר את כל קומות הבית, וניתח את המצב בכל אחת מן הקומות בצורה עניינית ומקצועית, תוך ליווי קביעותיו בתמונות וממצאים, ותוך ניתוח התהליך כולו בהתחשב במצב הנזקים שנצפו באזורים השונים בבית. לעומתו, אישר מר קייזרמן כי בדק את הנכס בדיקה ויזואלית בלבד (ראו עמ' 36 לפרוטוקול ש' 26-33), והוא אף לא תיעד את ממצאיו בתמונות (ראו עמ' 36 לפרוטוקול ש' 15-25). יתר על כן, קביעתו של מר קייזרמן כי "הבעייה נפתרה", אינה עולה בקנה אחד עם הציטוטים המופיעים מפיו באתר האינטרנט שלו, שם הוא עצמו, במקומות שונים, שב ומדגיש כי לא ניתן למגר את הבעייה לחלוטין (ראו ת/5). כפי שציינו התובעים בצדק בסיכומיהם, באתר האינטרנט של מר קייזרמן (ת/5) אף אין זכר לטיפול המוצע החד פעמי בג'ל. אם לא די בכך, הרי שגם בחוות דעתו ובעדותו אישר מר קייזרמן כי אכן ייתכן כי הפתרון החד פעמי המוצע על ידו לא יהיה מספק ואפשר כי לא יהיה מנוס מהזרקת חומרי הדברה תת רצפתיים.

- לעומת פתרון מריחת הג'ל באופן חד פעמי, הפתרון של קידוח חורים ברווחים הנדרשים והזרקת חומרי הדברה, תוך חזרה על הפעולה אחת לתקופה, מוכר כפתרון יעיל וזאת גם על פי המסמכים שהוגשו ע"י התובעים. לעניין זה אפנה למסמך שנערך ע"י חברת טרמיטק וצורף כחלק מנספח ג' לתצהיר התובע; וכן אציין, כי בחוות דעתו של ד"ר פינקלמן מטעם התובעים מצויים שני הפתרונות – הן התקנת המערכת התת רצפתית והן ההזרקה בחורי קידוח – תחת אותה מטריה של יצירת חיץ כימי, ובשניהם נעשה שימוש בחומר הדברה שיעילותו מוגבלת בזמן (שכן חומרים שיעילותם גבוהה יותר נפסלו לשימוש בשל פגיעתם הרבה בסביבה). ההבדל היחידי עליו ניתן ללמוד מחוות דעתו של מר פינקלמן הוא באופן הזרקת/הפרשת החומרים אל הקרקע מתחת לרצפה, ואין מדובר בהבדל ברמת היעילות אלא ברמת האסתטיקה ואולי, במידה מסויימת, הנוחות.

אף בעדותו בפניי לא מצא ד"ר פינקלמן ליתן עדיפות כלשהי למערכת התת רצפתית אלא ציין אותה כאחד הפתרונות האפשריים (עמ' 18-19 לפרוטוקול). בחוות דעתו שהוגשה מטעם התובעים, שם מר קרבצ'יק אך ורק את העלות של התקנת המערכת התת רצפתית ולא את העלות של הדברה בדרך של הזרקה בחורי קידוח, ולא ניתן היה למצוא – לא בחוות דעתו ולא בעדותו בפניי – כל הצדקה מדוע העדיף דרך זו ופסל את האחרת, מעבר לעניין הנוחות והאסתטיקה. במאמר מוסגר יוער, כי את הפיצוי בגין ירידת ערך אותו קבע מר קרבצ'יק בחוות דעתו, ייחס הוא לאותו מטרד של נוחות ואסתטיקה בפתרון חורי הקידוח, ומשום מה בחוות דעתו מצא להעניק לתובעים הן פיצוי בגין המערכת התת רצפתית (אשר אינה כרוכה באותו מטרד ולפיכך אף לא אמורה להיות כרוכה באותה ירידת ערך) והן את הפיצוי בגין ירידת הערך, אותו ייחס לאותו מטרד. כך או כך, מר קרבצ'יק, כפי שהעיד על עצמו, אינו מומחה לטרמיטים, ולפיכך ממילא לא ניתן היה להתבסס על חוות דעתו לעניין הבחירה בין חלופות הטיפול בבעייה. בעדותו בפניי, העריך מר קרבצ'יק את עלות ההדברה בחורי קידוח בעלות של 2,000 ₪ + מע"מ, עליה יש לחזור כל שנתיים עד ארבע שנים (עמ' 11 לפרוטוקול ש' 18-22).

- על יעילותו של פתרון חורי הקידוח, שהינה באותה מידה כמו הפתרון של המערכת התת רצפתית, ניתן היה ללמוד בבירור גם מעדותה של גב' פרנסיס, שכנת התובעים.

גב' פרנסיס העידה בפניי כי ביצעה את הטיפול בביתה באמצעות חורי הקידוח, וכי לאחר זמן מה, כאשר ערכו היא ובן זוגה שיפוץ רחב היקף בבית, החליטו במסגרת זו להתקין את המערכת התת רצפתית. כך או כך, גב' פרנסיס העידה כי גם הטיפול בחורי הקידוח היה יעיל באותה מידה, אך מכיוון שהיא ובן זוגה החליטו ממילא לערוך שיפוץ מסיבי בבית, הוחלט על התקנת המערכת באותה הזדמנות. כך, בעמ' 16 לפרוטוקול, ש' 5 ואילך: "ת: בהתחלה הלכנו על הזרקה בתוך הריצוף. ש: וזה לא פתר? ת: לא שזה לא פתר, בגלל שעשינו שיפוץ גדול בבית אז עשינו את הרשתות בזמן השיפוץ. ההזרקות גם עזרו"

- עמדתי היא, כי משעה שקיים פתרון שיעילותו זהה, ועלותו פחותה בהרבה, הרי שיש להעדיף פתרון זה.

אכן, אין לכחד, כי הפתרון של חורי הקידוח נח פחות מן המערכת התת רצפתית, והוא אף כרוך בפגם אסתטי מסויים. ואולם, כששוקלים את אלו למול הפער המשמעותי בעלויות שני הפתרונות, הרי הם בטלים בששים. זאת ועוד, על אי הנוחות והפגם האסתטי ניתן, כפי שהמליץ, כאמור, גם השמאי מטעם התובעים, לפצות בגין ירידת ערך הבית, וגם בהתחשב בפיצוי זה עדיין תהא עלות חלופה זו נמוכה משמעותית מעלות הפתרון אותו ביקשו התובעים להעדיף. חובתם של התובעים שלא לבכר דווקא את החלופה אשר מטילה על הנתבעים מעמסה כספית בלתי סבירה, נגזרת מחובת תום הלב המוטלת עליהם. עמד על הדברים כב' הנשיא בדימוס ברק בע"א 9474/03 יורם גדיש תשתית ובניה (1992) בע"מ ואח' נ' בהג'את מוסא ואח' (21.11.06) (להלן: "פרשת גדיש"): "בהערכת שיעור הפיצויים לו זכאי הניזוק בגין נזק שנגרם לו על ידי עוולה של המזיק, יש ליתן משקל כבד לאינטרסים של הניזוק. הוא הקרבן של התנהגות המזיק. את הצורך שלו להעמיד אותו במצב בו היה נתון לולא העוולה שבוצעה יש להגשים. מקביעה זו מתבקשת המסקנה כי במקום שקיימות מספר דרכים להשיב את מצב הדברים לקדמותו, יש להעניק לניזוק את כוח הבחירה בין החלופות השונות... 18.בהפעילו את כוח הבחירה בין החלופות השונות, על הניזוק להתחשב באינטרסים של המזיק. התחשבות זו – פרי האיזון בין האינטרסים המתנגשים – משתקפת בעקרון כי על הניזוק להפעיל את כוח הבחירה שהדין מעניק לו בתום לב... תום הלב אינו מחייב את בעל הזכות להתעלם מהאינטרס העצמי שלו. תום הלב אינו מניח "מידת חסידות" (השופט מ' אלון בע"א 148/77 רוט נ' ישופה, פ"ד לג(1) 617, 635). תום הלב מניח כי בעל הזכות דואג להבטחת האינטרס העצמי. עם זאת, תום הלב מבקש למנוע הפעלת הזכות מתוך התעלמות מקיומו של הצד האחר ובהתעלם מהאינטרס החברתי. בענייננו, עקרון תום הלב דורש, בין השאר, כי מבין החלופות השונות, אשר כל אחת מהן יש בה כדי להשיב את מצב הדברים של הניזוק לקדמותו, לא יבחר הניזוק בחלופה המטילה מעמסה כספית בלתי סבירה על המזיק. דרישת הניזוק, במצב דברים זה, לבחור דווקא באותה חלופה שיש בה כדי להטיל על המזיק את המעמסה הכספית הגבוהה ביותר, אינה בתום לב" עקרונות אלו אומצו גם בפסיקה הדנה בפסיקת פיצויים במסגרת דיני החוזים (ראו, למשל, תא (י-ם) 9379/07 מתן חן שירותי סיעוד בע"מ נ' מדינת ישראל (5.12.11), בפסקה 26 לפסק הדין, על הפסיקה הנזכרת שם).

- סוף דבר, בגין ראש הנזק שעניינו הוצאות הטיפול במפגע הטרמיטים לא מצאתי לחייב את הנתבעים לשאת בעלות התקנת מערכת תת רצפתית בעלות של מאות אלפי ₪ אלא בעלויות ביצוע הדברה תת רצפתית באמצעות חורי קידוח.

את עלויות פתרון זה מצאתי להעריך בהתאם לחוות דעתו של השמאי מטעם התובעים, כפי שהעריכן בעדותו בפניי, בסך של 2,000 ₪ + מע"מ, אחת לשלוש שנים, ומצאתי לחייב את הנתבעים בתשלום עבור הוצאות אלו למשך 30 שנה. משלא מצאתי לפצות בגין התקנת מערכת תת רצפתית כאמור, אף אין מקום לפסוק לתובעים את הפיצוי בגין שני ראשי הנזק הנובעים מן הצורך בהתקנת מערכת כזו, בגין עלות חומרי ההדברה (אשר בהזרקה בחורי קידוח כלולה בעלות) ובגין הדיור החלופי. סה"כ בגין ראש נזק זה על הנתבעים לפצות את התובעים, אפוא, בסך של 23,400 ₪. פיצוי בגין ירידת ערך

- המומחה מטעם התובעים מר קרבצ'יק גרס, כי במקרה של נקיטת הפתרון של הדברה תקופתית דרך חורי קידוח, נגרמת ירידת ערך לבית, וזאת בשל המטרד הנגרם בכך על שני פניו – על אי הנוחות הכרוכה בו, ועל הפגם האסתטי שבו (הגם שהחורים מכוסים בסיליקון או ברובה).

המומחה מטעם התובעים העריך ירידת ערך זו בכ – 5%, והבהיר, כי היא נובעת מהפער בנכונות של אדם לשלם עבור בית שיש בו מפגע טרמיטים, לעומת בית זהה שאין בו מפגע כזה.

- השמאי מטעם הנתבעים, מר שם טוב, לא ערך בחוות דעתו כל הבחנה בין עלויות התיקון והטיפול העתידי במפגע לבין ירידת הערך הנגרמת לבית, וניתן להסיק מחוות דעתו (הגם שהדבר לא נכתב בה במפורש), כי הוא סבור, כי בביצוע התיקונים והטיפול עליו הצביע, לא נגרמת ירידת ערך לבית.

יחד עם זאת, מר שם טוב הבהיר, כי התבסס בחוות דעתו, בכל הנוגע להיקפו של מפגע הטרמיטים והשלכותיו, על חוות דעתו של מר קייזרמן, אשר כזכור חיווה דעתו כי הבעייה נפתרה או הופחתה לרמה בלתי מורגשת, וכי לכל היותר נחוץ טיפול חד פעמי בעלות של 3,000 ₪. כפי שהערתי לעיל, מצאתי לדחות את מסקנותיו של מר קייזרמן ולהעדיף את חוות דעתו של ד"ר פינקלמן על פניה.

- בנסיבות אלו, אין לי אלא לאמץ את קביעתו של שמאי התובעים, אותה ממילא מצאתי סבירה בנסיבות העניין, שכן לא נראה לי סביר כי שוויו של הבית לא נגרע כתוצאה מהעובדה שקיים בו מפגע טרמיטים אשר דורש טיפול ותחזוקה שוטפים במידה זו או אחרת.

לפיכך מצאתי לחייב את הנתבעים לפצות את התובעים בשל ירידת הערך בסך של 148,000 ₪ כמפורט בחוות דעתו של מר קרבצ'יק. פיצוי בגין הוצאות ותיקונים עד הגשת התביעה וכן לעתיד

- בכתב התביעה, תבעו התובעים פיצוי בגין ראש נזק של תיקון הנזקים שנגרמו עד כה עקב מפגע הטרמיטים וכן הוצאות שהוציאו בגין מדבירים וכיוצ"ב, בסכום כולל של 50,000 ₪.

רק חלק מהוצאות אלו נתמכו בחשבוניות וקבלות. בנוסף לכך, תבעו התובעים סכום אותו העמידו על 100,000 ₪ בגין נזקים והוצאות עתידיים וצפויים.

- אין בידי לקבל את טענות התובעים כי יש לפצותם בסכומים כאמור אשר לא נתמכו בכל מסמך ו/או חשבונית או לחילופין בחוות דעת שמאית מבוססת בגין עלויות התיקון.

אין צריך לומר, כי הנטל על התובעים להוכיח את תביעתם, ובכלל זאת לא רק את העובדה שנגרמו להם נזקים אלו או אחרים אלא גם את שיעורם. בייחוד יפים דברים אלו ביחס לנזקים אשר אין כל מניעה או קושי להעריך את שיעורם באמצעות ראיות כמקובל (ע"א 355/80 אנסימוב בע"מ נ' מלון טירת בת שבע בע"מ, פ"ד לה(2), 800; ע"א 9656/05 שוורץ ואח' נ' רמנוף חברה לסחר בציוד בניה בע"מ (27.7.08)). לא ברור מדוע לא טרחו התובעים לתמוך את טענותיהם בדבר נזקי העבר במסמכים וראיות בכתב (למעט באופן חלקי), ואף לא ברור מדוע את נזקי העתיד לא מצאו לשום באמצעות חוות דעת שמאית כמקובל, ובפרט כאשר הוגשה מטעמם חוות דעת שמאית לתיק. כך או כך, המשמעות היא, כי התובעים לא עמדו בנטל להוכיח את מלוא נזקיהם בגין ראש נזק זה, ולפיכך דין תביעתם בגינו להידחות למעט לעניין הנזקים שהוכח שיעורם. לפיכך מצאתי לגבי ראש נזק זה לחייב את הנתבעים לפצות את התובעים: בגין נזקי העבר – בפיצוי בסך 26,951 ₪ שבגינם הוגשו קבלות וחשבוניות (לרבות ההוצאות בגין חוות דעת המומחים שהוגשו במסגרת הליך זה - ראו נספח י"ג לתצהיר התובע); בגין נזקים עתידיים – פיצוי בסך 13,000 ₪ שהוא עלויות התיקונים הנדרשים כפי שהוערכו ע"י שמאי הנתבעים מר שם טוב בחוות דעתו. סה"כ מצאתי לחייב את הנתבעים בגין ראש פרק זה בסך של 39,951 ₪.

מטרד רעש המטוסים

- כזכור, בשולי כתב התביעה, טענו התובעים כי הנתבעים חטאו כלפיהם גם באי גילוי מטרד של רעש מטוסים הקיים בבית.

ואולם, מעבר לכך שלא הוכח כי קיים מטרד כאמור ולו ברמה המינימלית, לא כל שכן שלא הוכח כי בית זה דווקא סובל ממטרדי רעש מטוסים יותר מבתים אחרים באזור ראשון לציון, הרי שהתובעים לא הוכיחו, ולו בדוחק, איזה נזק נגרם להם לטענתם בגין מטרד זה, והוא אף לא זכה לכל ביטוי בחוות הדעת השמאית שהוגשה מטעם התובעים מבלי שניתן לכך כל הסבר (ראו עמ' 30 לפרוטוקול ש' 20-30 וכן עמ' 14 לפרוטוקול ש' 7-8). בנסיבות אלו מצאתי, כי דין התביעה בגין רכיב זה להידחות. סוף דבר

- בהתחשב בכל האמור לעיל, מצאתי לקבל את התביעה בחלקה ולחייב את הנתבעים לשלם לתובעים פיצוי בסכום כולל של 211,351 ₪.

- ביחס לשיעור ההוצאות ושכר טרחת עו"ד, צירפו התובעים לסיכומיהם את הסכם שכר הטרחה שנחתם בינם לבין באי כוחם, ממנו עולה כי נשאו בשכר טרחת עו"ד בגין ניהול הליך זה בסכום מצטבר של למעלה מ – 75,000 ₪. ואולם, לאחר שנתתי דעתי לקורות ההליך ולהתנהלות התובעים במסגרתו, לא מצאתי הצדקה לחייב את הנתבעים לשאת בשכר טרחת ב"כ התובעים בשיעור כה גבוה.

יוזכר, כי התובעים הגישו נגד הנתבעים תביעה בסכום של למעלה ממיליון ₪, ובסופו של יום מצאתי לפסוק לטובתם רק כחמישית מן הסכום שנתבע. בשל היקפה ומימדיה של התביעה שהוגשה נגדם, נאלצו הנתבעים לנהל הליך משפטי ארוך ויקר, במסגרתו, על פי המסמכים שהוגשו לי, נשאו בהוצאות ובשכר טרחה בהיקף של למעלה מ – 100,000 ₪. במצב דברים זה, לאחר שנתתי דעתי למכלול נסיבות העניין ובהן גם לאופן בו ניהלו התובעים את ההליך, ומשעיקר ההוצאות שהוציאו התובעים בגין הליך זה (עבור חוות דעת המומחים) כבר מצאו ביטוי באחד מראשי הנזק שפסקתי לטובתם, מצאתי לחייב את הנתבעים לשאת בהוצאות התובעים ובשכר טרחת עו"ד בסכום כולל של 25,000 ₪. ניתן היום, ג' אב תשע"ז, 26 יולי 2017, בהעדר הצדדים.

מקור:

מקור: